Обособление Евробондов: Дни Минувшего Будущего

«Разумный инвестор»

Маринованные инвесторы получают шанс / Кто-то знает, что вы замещали прошлым летом / Всем счета типа "С"!

Замещение евробондов РФ: Перевод с канцелярского

Сегодня небольшой адаптированный перевод с канцелярского на человеческий о том, как будет проходить замещение суверенного долга РФ в иностранной валюте.

Оригинальным произведением служит Приказ Минфина РФ № 388, изданный 05.09.2024.

- Замещаются все выпуски без исключений и одновременно. Предыдущие гипотезы о том, что сначала будут замещены XS-выпуски не прошли проверку;

- Официальный старт — 13.09.2024, когда НРД разошлёт российским депозитариям информацию о корп. действии вместе с разработанными в недрах Минфина формами письменного Волеизъявления держателей (далее просто — Оферты);

- Участие в замещении исключительно добровольное и только на основании поданной владельцем Оферты;

- Участвуют держатели, являвшиеся владельцами бумаг на 12.09.2024 без обременений и залогов (всякие РЕПО надо закрыть);

Так же важно напомнить, что замещающие облигации для евробондов Минфина, купленных вне российского контура после 08.08.2024, будут обособлены рос. депозитариями, т. е. недоступны для торговли. Однако для выплат резидентам по суверенному долгу, в любом случае не применяются счета типа «С», ограничения коснутся только ликвидности.

Для корпоративных евробондов и ЗО ситуация вновь осложнилась с новым Указом Президента № 767. Практики обидчивого Сибура постепенно захватывают рынок, и шансов получить выплаты по евробонду РЖД на счёт «С» или внезапно увидеть в портфеле обособленный ЗО (sic!) становится всё больше. Об этом в следующий раз.

5.Ключевых механизма участия два:

I. Поставка бумаг: бумаги, в цепочке хранения которых есть российские депозитарии (неважно с участием НРД или без), замещаются через простую схему. Держатель направляет в российский депозитарий Оферту 1 до 14.11.2024, депозитарий проверяет, что на 12.09.2024 клиент владел бумагами, далее блокировка бумаг, смена места хранения на НРД, перевод бумаг Эмитенту внутри НРД.

Подробно о механике со сменой места хранения было в тексте про белорусские евробонды, продублирую:

А вот и магия: по еврооблигациям в Euroclear/Clearstream происходит замена места хранения

вместо иностранного депозитария у Владельца будет счет ограниченного назначения НРД, где отражается евробонд, и откуда его можно переводить внутри НРД;

Клиентом Брокера с местом хранения в иностранном депозитарии становится сам НРД.

Фактически, после направления Оферты 1 участие клиента не требуется, в том числе и подача депозитарных поручений на перевод бумаг. Всем займутся специалисты по телепортации из НРД. Но передумать будет нельзя.

II. Уступка прав: бумаги, хранящиеся только в иностранных депозитариях (например, Банк ШвейцарскийКредит -> Euroclear) можно заместить без перевода бумаг. Держатель направляет Оферту 2 до 15.10.2024 напрямую в НРД вместе с комплектом документов (всё в оригинале на бумаге):

- Заверенные копии документов, удостоверяющие личность;

- Подтверждение владения (Account Statement), подтверждающий владение на 08.08.2024;

- Подтверждение владения (Account Statement), подтверждающий владение на 12.09.2024;

- Информация о цепочке хранения (участвующие депозитарии, задействованные счета прямых участников Euroclear/Clearstream);

- Подписанный Акт об уступке (видимо, со встроенным waiver);

- Копия поданного в иностранный депозитарий (и пересланного в Euroclear/Clearstream) поручения на списание (Markdown) ценных бумаг. Актуально только для XS-серий (у которых НРД не является держателем сертификата) и можно предоставить позднее остальных документов — до 02.12.2024

Подробности о том, что должно быть заверено и переведено на русский в Приложении 2 к Приказу.

6.Финальные расчёты (зачисление новых ЗО) — 05.12.2024

7.Незамещённые еврооблигации остаются в обращении, будут обслуживать как и раньше, и торговаться на Бирже (будет 2 стакана, в том числе и в RU-выпусках).

Таким образом, ключевое отличие от замещений корпоративных евробондов — вся процедура под контролем НРД. Фактически, это полноценное корпоративное действие, как с точки зрения информирования держателей, так и «автоматических» депозитарных операций. Всё сделано для максимального участия держателей во внутреннем контуре, в том числе с заботой о покупателях во внешнем контуре с дисконтами.

Для них, пожалуй, единственным минусом может явиться риск налогового события (замещение = реализация евробонда по 100% от номинала). При этом есть некая недосказанность на стороне НК РФ в отношении всех держателей суверенных евробондов: положения ст. 214.1 НК РФ, декларирующие, что для владельцев еврооблигаций на 01.03.2022 налоговая база при замещении не определяется (кост по евробонду «переходит» на нереализованную ЗО) касаются «замещения облигаций иностранных организаций» и «реализации (погашении) замещающих облигаций российских организаций». Минфин формально подходит под характеристику российской организации, но не подходит под иностранную. Будет о чём поговорить с налоговыми консультантами в 2025 году.

P. S. Замещения белорусских евробондов, видимо, пойдут после 15.11.2024, когда НРД закончит приём заявок по еврооблигациям Минфина РФ. Пропускная способность не безгранична.

НЕ является инвестиционной рекомендацией, в том числе индивидуальной

Сегежа: Maturity Walls & Power of Friendship

«Разумный инвестор»

Как выпиливать фанеру и выпиливаться с рынка капитала, как "по-пацански" считать haircut по долгу, как отгадывать загадки про концы

Золотые облигации Полюса: Quod licet Iovi, non licet bovi

«Разумный инвестор»

Золотые облигации наносят ответный удар, юанизация банковских книг, моральный риск охватывает CNH-первичку

Российские CNH-бонды: дим-самы пропали из меню

«Разумный инвестор»

Куда исчезают дим-самы, кто занимает последним, дорогой кредитный риск в CNH

Вулканические облигации Сальвадора: What Is Dead May Never Die

Сегодня речь пойдёт о силе животворящего хайпа, которая может возрождать из небытия абсолютно мёртвые проекты.

Обеспеченные биткоином облигации Сальвадора, как сообщается, получили разрешения регулятора на выпуск в начале 2024 года, пишет Coindesk со ссылкой на сообщения в соцсетях государственных офисов страны.

Сообщение о том, что так называемые volcano bonds получили одобрение регулятора от Комиссии по цифровым активам (CNAD), появилось в аккаунте Национального биткоин-офиса Сальвадора в сети X (бывшая Twitter).

Честно говоря, я уже и забыл об этом проекте по радикальному решению вопроса госдолга в небольшом государстве Центральной Америки, которое первым в 2021г. приняло биткоин (BTC) в качестве законного платёжного средства. Не сбавляя оборотов, в ноябре того же года было сообщено о планах выпустить 1 млрд. USD облигаций, обеспеченных BTC.

Глобально план очень прост:

- Выпускаются облигации и привлекаются USD;

- На USD покупаются BTC;

- BTC растёт до небес, потому что коллапс фиатной системы, гипербиткоинизация, сатоши и 21 млн coins;

- BTC продаётся с прибылью;

- Погашается бонд, а также прочий государственный долг в унылых фиатных валютах;

- Повторять до п̶о̶к̶у̶п̶к̶и̶ ̶в̶с̶е̶х̶ ̶ж̶е̶л̶а̶н̶н̶ы̶х̶ ̶о̶с̶т̶р̶о̶в̶о̶в̶ ̶с̶ ̶в̶и̶л̶л̶а̶м̶и̶ достижения Долг/ВВП=0;

Собственно, из Условий выпуска можно увидеть, что 50% привлечённых под 6.5% годовых средств планировалось направить на покупку BTC, а другую половину – на строительство инфраструктуры. Под инфраструктурой понималось строительство нового Bitcoin city, где крипто-компании могли осуществлять майнинг за счёт геотермальной энергии от близлежащего вулкана Conchagua. Многолетняя ставка на высоковолатильный актив за счёт денег налогоплательщиков в бедной стране и кредиторов? Shut up and take my money.

Привлекательность этой истории, разумеется, была неоспоримой в ноябре 2021г. при цене биткоина (BTC) в ~65 000 USD и отрицательной реальной доходности по Treasuries. Затем наступила «крипто-зима», дизрапторы унылой финансовой системы Terra/Luna и FTX доигрались с обеспечением и воровством клиентских средств, «защитный актив» BTC снизился в цене на 75%, и ажиотаж вокруг volcano bonds начал затихать.

Параллельно эволюционировала и структура сделки. В 2022 году все не дождались ни Проспекта, ни иной юридической документации. Затем появились новости, что эмитентом выступит не Правительство, а местная энергетическая компания La Geo с выручкой в 136 млн. USD и отсутствием условий по кросс-дефолту на суверена. Наконец, в сентябре 2023 года появились сообщения, что сделка будет структурирована через private equity – фонды, крипто-компании и правительство проинвестируют в строительство ветряков и солнечных панелей (да-да, майнинг на вулкане тоже отменялся).

Но стоило только цене BTC вернуться на 42000 USD, а закупленным правительством Сальвадора на деньги налогоплательщиков 2700 BTC "выйти в ноль",по словам El Presidente Букеле, как случилось извержение. Разрешения получены, биткоино-вулканические облигации будут выпущены в 2024 году, мир и рынки капитала уже не будут прежними.

Для тех луддитов, кто не готов понять, куда о̶п̶я̶т̶ь̶ при совмещении в одном инструменте junk-grade долга и call-опциона на BTC пропадает премия за риск, порассуждаем, что ещё не так с этой идеей. Скучные аспекты в виде 7 млрд. USD внешнего долга при 41 млн. USD резервов, двойного дефицита, а также разногласий с МВФ останутся в стороне.

I. Площадка/Инфраструктура

Облигации будут размещены на Bitfinex, который запрещён в США, и на котором инвесторы из крупнейшего рынка крипто-капитала не могут даже открывать счета.

II. Блокчейн

Токены выпускаются не на Ethereum, наиболее популярном блокчейне для смарт-контрактов, а на Liquid Network – нишевом отростке Bitcoin-блокчейна, который не поддерживается наиболее популярными кошельками и биржами.

III. Потенциальные инвесторы

Седовласым мудрецам из emerging market фондов вряд ли понравится опцион на BTC, а их комплаенс-офицерам ещё меньше. Для них проще делать ставку на recovery в долларовых суверенных евробондах, торгующихся сейчас ~80% от номинала (11% YTM). Криптоэнтузиастам проще владеть самим BTC, получая 100% participation, отсутствие кредитного риска Сальвадора (Caa3/B-/CCC+) и, возможно, даже меньшую волатильность.

IV. Paperwork

По-прежнему нет юридической документации, то есть речь идёт, скорее всего, не про классический облигационный долг по Нью-Йоркскому праву (как остальной USD-долг Сальвадора), а токен, регулируемый крипто-законодательством Сальвадора. Перспективы судебных разбирательств в местной юрисдикции выглядят неопределёнными, учитывая что и местной документации тоже пока нет.

V. Bitcoin Сity

Инфраструктурная компонента сделки, а именно строительство нового модного города за 500 млн. USD выглядит утопично, учитывая последние ориентиры, предоставленные Катаром в рамках подготовки к ЧМ по футболу 2022. Новый город Lusail City, согласно красочному отчёту Bloomberg, был построен за 45 млрд. USD. Более приземлённо, строительство только одной солнечной электростанции на 100 MW будет стоить около ~100 млн. USD.

VI. Execution

Ничего не сообщалось об алгоритме инвестиций привлекаемых средств в BTC, и насколько он отличается от сложившейся в Сальвадоре практики, когда Президент покупает биткоины на средства бюджета со своего телефона "голым, в туалете".

Резюмируя, имеем токен, который маскируется под государственный долг, выпускаемый для непонятных инвесторов, на инфраструктуре, затрудняющей покупку и обращение, с мутным юридическим статусом. При этом, бенефициары в лице El Presidente и его друзей из крипто-индустрии просматриваются гораздо лучше. Изначальная версия от 2021 года, что вся эта затея – хитрая информационная диверсия, направленная на обвал котировок долларовых евробондов Сальвадора и скупку их правительством с рынка для сокращения госдолга, мне нравилась гораздо больше.

Потенциальные инвесторы имеют “desire to be part of something so groundbreaking”. А всем скептикам и просто здравомыслящим людям предлагается «have fun staying poor», как и в случаях с ICO, недвижимости в метавселенных и картинками с обезьянами. Тут ничего не поделаешь, хотя… Для тех, кто не готов смириться с тем, что облигации нужны для contractual return, за тысячи километров от Сальвадора, на другом континенте, в суровом северном краю по-прежнему ждут своих инвесторов 650кг «золотых» облигаций Селигдара.

НЕ является инвестиционной рекомендацией, в том числе индивидуальной

У автора нет позиций в ценных бумагах компаний, упомянутых в данной статье

Год двузначных ставок: time to float

«Разумный инвестор»

Стили плавания в облигациях, QUIK обманывает инвесторов, неизвестное не значит плохое, кто лучше всех следит за денежным рынком

Селигдар: В поисках утраченной риск-премии

Принципиально от облигаций ожидают честной сделки: инвестор принимает на себя кредитный риск, а заёмщик за это платит премию (aka spread) над безрисковой ставкой. Справедливость этой премии может определяться внешними рейтингами, внутренними ощущениями, сравнением со спредами в сопоставимых по качеству эмитентах, но никаких сомнений по поводу risk-free ставки обычно не возникает: для долларовых бондов — кривая US Treasuries, для рублёвых — ОФЗ и т. д.

Случается, что один класс активов с помощью маркетинговой или юридической обёртки представляют в качестве другого, заодно меняя и безрисковую точку отсчёта. Классический пример — это младшие субординированные облигации банков, которые регуляторы считают equity-инструментами, а инвесторы воспринимают как облигации. Сегодня на разделочном столе более экзотическая история.

В октябре началось размещение второго выпуска «золотых» облигаций компании Селигдар, то есть облигаций, номинал которых эквивалентен 1 грамму золота. В целях выплат и расчётов номинал пересчитывается в рубли согласно публикуемой Банком России учётной цене золота в RUB за 1 грамм. Первый выпуск (GOLD01) в объёме 2.2 тонны золота разместился в мае 2023 года, с тех пор амбиции стали скромнее — GOLD02 предлагает эквивалент 250 кг золота с погашением в 2030 г. Ставка купона по-прежнему составляет 5,5% годовых и позиционируется как максимально доходный вариант инвестиций в золото.

Если кого-то не покидало ощущение, что этого недостаточно, и не возникло желания срочно продать все монеты с St. George ради более ликвидной, дешёвой и безопасной альтернативы, предлагаю поразмышлять почему. Чтобы проиллюстрировать «обёртку», будут использованы тезисы из презентации компании и FAQ-раздела на официальном сайте для инвесторов в «золотые» облигации.

I. Прайсинг и Классификация

Любознательного инвестора сразу встречает ответ на вопрос: «а почему так мало?» Объяснение демонстрирует объективность и прозрачность:

- Рублёвые облигации Селигдара — это облигации, поэтому ставка определяется как ОФЗ плюс 230-260 б. п. премии за кредитный риск.

- «Золотые» облигации Селигдара — это золото, поэтому ставка вычисляется как доходность золота на ОМС (даже не 0%!), плюс та же премия за кредитный риск в 300 б. п., что и в рублёвых облигациях (бонус за длинный срок).

Ставка по ОМС, как и другим обязательствам (пассивам) банка — это, прежде всего, функция от потребности банка в тех или иных пассивах. Сниженная потребность или неудобство размещения привлечённого фондирования может радикально искажать банковские ставки привлечения относительно рыночных ставок.

Ставки по сберегательным счетам в США на середину октября составляют 0.46% при доходности коротких Treasuries, превышающей 5%. Это не означает, что для последних выпусков крупнейших американских банков с купонами 6% премия за риск выросла с исторических 80 б. п. до 550 б. п. Скорее сравнение идёт с некорректной безрисковой ставкой, и альтернативным вложением является не сберегательный счёт, а гособлигации США. Apples to apples, если на американском.

Для наших широт будут релевантны примеры рублёвых ставок по вкладам в 2% при ключевой ставке в 13%, или эффективно отрицательные ставки в долларах и юанях до минус 12% годовых (комиссия за хранение в 0.1-1% ежемесячно). По такой логике, юаневые облигации на внутреннем рынке должны размещаться под отрицательную ставку и всё равно быть привлекательными, а ЗО и евробонды Минфина торгуются с феноменальными риск-премиями в 2000 б. п.

Обозначенные выше противоречия показывают необходимость корректной точки отсчёта для справедливой доходности инструментов, и это не банковские ставки. Ставка по ОМС не может быть релевантной, когда оценивается выпуск долговых бумаг с привязкой номинала и выплат к валюте, который покупается за рубли и не подразумевает расчёты, владение или обеспечение в виде физического золота.

Дополнение:

Здесь же стоит упомянуть встречавшееся в sell-side аналитике сравнение с суверенными «золотыми» облигациями Индии и Турции, приносящими 1,0%-2.5% доходности. Цель такого экскурса — отметить привлекательность ставки 5,5% в бондах Селигдара.

Турецкие Gold Bonds и индийские SGBs — это локальные облигации суверенных заёмщиков, мотивация создания которых — вернуть в финансовую систему «under the pillow gold» (золото «под матрасом») или предложить альтернативу такому способу сохранения сбережений. В Турции, где золото на руках у населения исторически в 5-10 раз превышает государственные запасы в ЗВР (по последним оценкам 2200 т — 3000 т vs 440т), золотые облигации и лизинговые сертификаты (GDLC) оплачиваются при покупке физическим золотом и могут быть погашены в физической форме.

Российскому инвестору эти инструменты недоступны, следовательно, рассматривать их как бенчмарк и формировать «якорь» в виде доходности по ним не имеет смысла.

II. Фондирование и Альтернативная доходность

Выяснив, что ставка по ОМС в качестве безрисковой не подходит, можно посмотреть на инструмент с точки зрения фондирования.

Инвестор не может оплатить покупку «золотых» облигаций физическим золотом, которое не приносит процентный доход, монетизировав браслеты или цепочки, или «биржевым» золотом. Следовательно, для оценки привлекательности инвестиции требуется оценить альтернативную доходность в фиатных валютах, которыми сделка будет профондирована.

Здесь полезно углубиться в историю и понять, откуда могла появиться ставка 5,5%. Компания не скрывает, что размещение золотых облигаций является замещением кредита Банка ВТБ, номинированного в золоте, который исторически составлял более 80% всего портфеля обязательств Селигдара. На 30.06.2023 долг по кредиту составлял 5.2 т с погашением до 30.08.2024, что составляет 68% от годового объёма производства компании.

Выдавать кредит золотодобытчику в золоте (слитками) — это ситуация из серии «сarry coal to Newcastle» (или Тула + свой самовар). Разумно, что ВТБ предоставил Селигдару денежные средства на инвестиции и оборотный капитал, вероятнее всего в USD, заместив существовавшие до того долларовые кредиты и согласившись получать погашение in-kind (в натуральной форме) в виде золота, которое он и так покупал у компании.

Условия действующего кредита ВТБ (ставка 4,95% годовых) оформились во 2П 2020 г., когда базовые ставки в долларах были околонулевыми, а доходность 5-летних US Treasuries — 0,25%. Средняя ставка по депозитам в USD в Топ-30 российских банках составляла 0,5% годовых. В таких условиях ставка 4,95% выглядит вполне интересной с точки зрения net interest margin банка и залога ~15% от суммы обязательств.

Перенёсшись в октябрь 2023 года, обнаружим совсем иную рыночную реальность: доходность 4,8% по 5Y Treasuries, 6,3% по суверенным евробондам РФ, 7-9% по локальным Замещающим Облигациям (ЗО) в USD и 5,5% по квазивалютным облигациям Селигдара — чуть дороже банковской ставки из 2020 г.

Opportunity cost встаёт в полный рост.

III. Обеспечение и Мотивация

Первая мысль при знакомстве с инструментом: весь смысл заключается в наличии обеспечения в виде золота, которое хранится у Trustee (Представителя Владельцев Облигаций), и в случае дефолта может быть реализовано с распределением средств среди держателей (платить гражданам слитками законодательно не разрешено). Ещё один вариант — секьюритизация. Есть долгосрочные контракты с банками-покупателями золота, есть предсказуемый будущий cash flow, его можно секьюритизировать. В обоих случаях возникал бы обеспеченный (secured) долговой инструмент, который позволяет снизить премию за кредитный риск Заёмщика. Но первое впечатление обманчиво, «золотые» облигации — это обычный необеспеченный долг, а инвесторам предложено рассчитывать на пока скрытые сокровища и путь компании к успеху.

Удовлетвориться запасами в 272 тонны в качестве обеспечения не позволяет тот факт, что они находятся в ̶л̶о̶г̶о̶в̶е̶ ̶С̶м̶а̶у̶г̶а̶ земле и держатели облигаций не имеют никакого потенциального права требования на них. Запасы нужно добыть и реализовать, что подразумевает постоянную потребность в оборотном капитале, а ещё есть существенный CAPEX и выплаты по долгу, производимые деньгами, а не металлом.

В любой момент могут возникнуть проблемы с реализацией, как показывает 2022 г., а основные банки-кредиторы могут не отнестись с пониманием, подтолкнув к продаже активов и лицензий (кейс Petropavlovsk). Если требуется погасить банку 70% годового производства в золоте через 12 месяцев, и рефинансирование не удастся получить, смогут ли помочь разведанные запасы?

С точки зрения спроса после 3-летнего выпуска в RUB, размещённого в ноябре 2022 г., рынок был не готов взять ещё 10 млрд. RUB долга Селигдара на 5 лет. В далеком краю рублёвых бумаг с дюрацией свыше 5 лет инвестору встретятся винтажные выпуски АКБ Пересвет с купоном 0,51%, концессионные облигации, структурные продукты и секьюритизации, но там не будет ни одного рыночного корпоративного выпуска.

Размещение локальных бондов в валюте в мае 2023 потребовало бы премию к обращающимся выпускам ЗО и ставку 10%+, учитывая кривую Газпрома около 8,5% и доходность 3Y долларовых бумаг ПИК/Борца ~9.5%. Элегантно обернув дебютный выпуск GOLD01, компания привлекла длинные деньги с меньшим обременением, чем по действующему кредиту, сохранив эффективную ставку по портфелю обязательств в районе 7,5%.

Такой успех размещения предполагает, что инвесторы получили интересные условия или дополнительную премию в обмен на свои вложения по сравнению с рыночными альтернативами. В случае с «золотыми» облигациями они получили сниженную ставку по валютному долгу компании под предлогом прикосновения к новому с золотым оттенком.

IV. Инновационность и Закредитованность

Возможно, у кого-то тезис из презентации вызовет гордость, но скептически настроенного инвестора подобная революционность скорее обеспокоит.

Если номинированные в золоте облигации — настолько органичный для майнеров инструмент, почему крупнейшие золотодобытчики по всему миру, особенно в колыбели всех финансовых инноваций, до сих пор не выпустили такой долг:

- У инвесторов мало интереса к покупке «золотого» долга Barrick или Newmont под 1%, когда стоимость фондирования в долларах превышает 5%;

- Для компаний предпочтителен фиксированный объём долга, который можно сокращать по мере рост цены основного производимого commodity.

Причина, почему Селигдар оптимизирует эффективную стоимость заимствований, понятна. Но, несмотря на заявленный компанией естественный хедж и низкую ставку, отчётность демонстрирует рост соотношения процентных расходов к EBITDA с 11% в 2021 г. до 40% в 1П 2023 г. Долговая нагрузка растёт, и компания не может воспользоваться благоприятной конъюнктурой (рост цены золота, девальвация рубля) для улучшения финансового положения и генерации сильного денежного потока.

При этом у компании амбициозная CAPEX-программа, предполагающая рост производства с 7.6 т до 20 т в 2030 году, для финансирования которой не хватает операционного CF. Появляется скрытый долг — взрывной рост полученных авансов с 7 млрд. RUB на конец 2022 г. до 27 млрд. RUB в 1П 2023 г. Это позволяет не нарушать банковские ковенанты по соотношению Чистый Долг/EBITDA. Частично авансы нормализуются в 3Q 2023, но к оборотному капиталу всё равно остаются вопросы.

Заключение

Резюмируя, «золотые» облигации» Селигдара — это квазивалютные облигации с индексируемым номиналом, которые мимикрируют под инвестицию в физическое золото. Попытка совместить в одном инструменте всё сразу, а ещё помочь банку-кредитору снизить риск на заёмщика похвальны, если возникающая синергия не ведёт к исчезновению риск-премии. Существующее разнообразие инструментов позволяет дистиллировать риск, который нужен инвестору:

- Если нужна аллокация в золоте и хочется защититься от девальвации, инвестору логичнее выбрать биржевой GLDRUB или приятно блестящий слиток/монету.

- Если хочется более рисковый вариант — есть акции майнеров, в которых рост золота отыгрывается со встроенным «плечом» (чем больше леверидж и затраты [AISC] компании, тем больше потенциальный апсайд).

- Если есть потребность получать дополнительный доход, пока золото сдерживают высокие реальные ставки в USD, можно приобрести облигацию в USD и фьючерс на золото.

Нужно ли в дополнение к этому становится самым «дальним» кредитором компании с высокой себестоимостью и долговой нагрузкой, остаётся на усмотрение читателей.

В отношении квазивалютных инструментов опасения инвесторов зачастую обобщаются концепцией «опять всех обманут»: риск заниженного официального курса RUB к USD или внутренней цены золота от Банка России, некорректно транслирующей цену LBMA. На мой взгляд, по-настоящему стоит опасаться риска, за который инвестору недостаточно платят. Держатели субординированных облигаций банка Швейцарский Кредит могут подтвердить.

Отдельные финансовые показатели

НЕ является инвестиционной рекомендацией, в том числе индивидуальной

У автора нет позиций в ценных бумагах компаний, упомянутых в данной статье

Чем может быть полезен проект для вас?

Будучи профессиональным финансистом, я обладаю рядом сверхценных в нашем меркантильном обществе навыков, большинство из которых мои коллеги по инвестиционному бизнесу применяют только на работе, абсолютно не умея пользоваться ими в личной жизни. В отличие от них, мне удалось создать достаточный семейный капитал, который позволил в 40 лет уйти из банка и стать самостоятельным пенсионером.

Отдохнув 3 года, я заскучал и в качестве хобби занялся просветительской деятельностью в соцсетях. Мое первое высшее филологическое образование (финансы и кредит — второе) дает огромное преимущество перед чистыми экономистами в организации текста и речи. Интерес аудитории был настолько огромен, что хобби постепенно переросло в предпринимательскую деятельность: я разработал и веду уже более 5 лет курсы по организации личных финансов и долгосрочному инвестированию в акции и облигации, провожу индивидуальные консультации по любым денежным вопросам. Отзывы учеников и клиентов можно прочитать здесь. Также целый сайт вам в помошь. Все контакты тут.

Однако в силу того, что в данной деятельности я имею роскошь руководствоваться не только материальной выгодой, но и любопытством, смешанным со стремлением к саморазвитию, надолго застревать в обучении азам финансовой грамотности и инвестирования, а также консультировании по элементарным вопросам ведения бюджета, распределения кредитной нагрузки и составления инвестиционного портфеля, мне не по душе. Всем вышеперечисленным я продолжаю заниматься, но все реже.

Поэтому в феврале 2021 г. я создал и до сих пор продолжаю вести Премиум-клуб — группу в телеграме с регулярной аналитикой фондового рынка, где выкладываю собственные рабочие материалы-исследования в области фундаментального анализа акций и облигаций. Получается неплохо. В течение 2022 г. члены клубы со мной не паниковали, а уверенно закупались акциями крупнейших российских эмитентов по ценам ниже плинтуса, практически не пострадав от всяческих блокировок иностранных акций и паев (так как их не было в портфелях). В клубе на постоянной основе анализируются более 50 эмитентов. Все их плюсы и минусы в результате длительного и вдумчивого наблюдения видны как на ладони.

Именно такой формат продвинутой аналитики наиболее интересен мне как действующему инвестору с восьмизначным капиталом. Ведь сапожник должен быть с сапогами, не правда ли? В общем, клуб доказал свою эффективность и требует дальнейшего развития.

Представляю вам новый проект «Практика инвестирования в акции и облигации» на сайте sponsr.ru. Здесь я публикую актуальную аналитику для тех инвесторов, которым не нужны круглосуточные волнения перед биржевыми терминалами, для тех, кто не читает новости на ежеминутной основе, для тех, кто обладает базовыми навыками критического мышления и, что самое главное, здравомыслия. Спекулянтам на фьючерсах, опционах и крипте, интрадейщикам и адреналинщикам, конспирологам и искателям кукловодов здесь делать будет нечего. Пишу о том, что интересно именно мне, так как бегать на поводу у публики смысла не вижу. Тем не менее, даже скромная материальная отдача от деятельности необходима как понятный стимул для продолжения.

Если вам со мной по пути, подключайтесь на любой из уровней подписки: «База», «Оптимум» или «Платина». Количество подписчиков в последних двух ограничено. Цены пока самые демократичные, но это только для начала. Разборы будут выходить на постоянной основе, несколько раз в неделю. Замечательных возможностей на рынке всегда достаточно, поверьте. Если есть вопросы, задавайте их в комментариях. Добро пожаловать!

Принципы распределения средств в портфеле по классам активов

«База»

Согласно современным легендам, лемминги (полярные хомяки) стаями прыгают с утесов в море, совершая массовое самоубийство. Поведение людей на бирже до боли напоминает этих леммингов. Как бежать вместе со всеми и не утонуть? Надеть спасательный круг, как тот предусмотрительный товарищ на картинке. Подробности в статье.

Приоритет в инвестировании

«База»

К сожалению, реальность слишком часто оказывается значительно хуже наших ожиданий от фондового рынка в тот момент, когда мы впервые открываем брокерский счет и вносим на него деньги. В этой короткой заметке я описал суть стратегии долгосрочного инвестирования, которая позволит вам сформировать адекватные ожидания так, чтобы они были достаточно близки к действительности.

В США готовятся к итогам выборов — заколачивают витрины и возводят ограждения

«Базовая полписка»

Мой подход к инвестициям в облигации

«Тариф "Премиум"»

Эта статья поможет вам глубже понять мой подход к инвестициям в облигации и научиться эффективно управлять своим портфелем

Стратегия — Тихая Гавань

Внесены корректировки в стратегии Тихая Гавань.

Облигации Брусники хорошо держались на падающем рынке. В портфель были добавлены в августе 2024 года. Ежемесячные купоны компенсировали просадку. Сегодня их продал с небольшим плюсом в 0,7%, в пользу ОФЗ 243 выпуска.

Внес корректировки в стратегии Тихая Гавань.

Облигации Брусники хорошо держались на падающем рынке. В портфель были добавлены в августе 2024 года. Ежемесячные купоны компенсировали просадку. Сегодня их продал с небольшим плюсом в 0,7%, в пользу ОФЗ 243 выпуска.

Таким образом часть бумаг перешло из умеренной надежности в высокую. Несмотря на то, что Брусника давала высокую эффективную доходность, от ОФЗ рассчитываю получить доходность выше 33%.

240 и 243 выпуски с учетом роста цены облигации, могут принести 33% на горизонте года. Тем, кто сделки совершает на ИИС, получают дополнительно 13% в виде вычетов.

Присоединяйтесь к стратегии ТГ. Доходность с учетом риска обгоняет индекс IMOEX

Удобный анализ портфеля предоставляет сервис — снежок

Вебинар «Девять с половиной идей». 06.10.2024

«Оптимум»

Что ждет финансовые рынки России в условиях перегрева? Запись вебинара

Что было в августе–сентябре…

«Тариф "Я только посмотреть"»

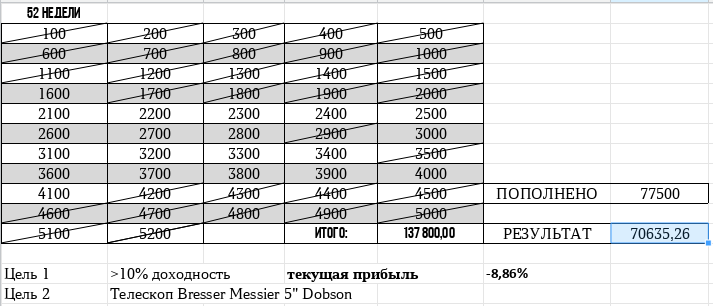

32# неделя пополнений. 1700 руб.

«Промо уровень»

На этой неделе свой портфель оставлю без комментариев. Все есть на сухих скринах. Интересное событие этой недели, посещение оружейной палаты.

Начинаем покупать облигации!

«Тариф "Премиум"»

31# неделя пополнений. 3500 руб.

«Промо уровень»

Когда ездил на конференцию инвесторов. Один из выступающих обмолвился про облигации с коротким сроком жизни. Он без подробностей, вскользь про это сказал. Задумался над его фразой, сильно не вникал в этот вопрос и в процесс не вливался. Подумал, придёт время, соединю все части паззла в одну ясную картину.

30# неделя пополнений. 400 крепких руб.

«Промо уровень»

Важный момент! Мне сегодня хотелось перенести пополнение счета на следующую неделю.

За долго до того, как решил участвовать в марафоне, сам себя спросил - на какой неделе дам слабину и перенесу день пополнения или вообще собью всю дисциплину и начну пополнять хаотично, занимая у самого себя...