Чем может быть полезен проект для вас?

Будучи профессиональным финансистом, я обладаю рядом сверхценных в нашем меркантильном обществе навыков, большинство из которых мои коллеги по инвестиционному бизнесу применяют только на работе, абсолютно не умея пользоваться ими в личной жизни. В отличие от них, мне удалось создать достаточный семейный капитал, который позволил в 40 лет уйти из банка и стать самостоятельным пенсионером.

Отдохнув 3 года, я заскучал и в качестве хобби занялся просветительской деятельностью в соцсетях. Мое первое высшее филологическое образование (финансы и кредит — второе) дает огромное преимущество перед чистыми экономистами в организации текста и речи. Интерес аудитории был настолько огромен, что хобби постепенно переросло в предпринимательскую деятельность: я разработал и веду уже более 5 лет курсы по организации личных финансов и долгосрочному инвестированию в акции и облигации, провожу индивидуальные консультации по любым денежным вопросам. Отзывы учеников и клиентов можно прочитать здесь. Также целый сайт вам в помошь. Все контакты тут.

Однако в силу того, что в данной деятельности я имею роскошь руководствоваться не только материальной выгодой, но и любопытством, смешанным со стремлением к саморазвитию, надолго застревать в обучении азам финансовой грамотности и инвестирования, а также консультировании по элементарным вопросам ведения бюджета, распределения кредитной нагрузки и составления инвестиционного портфеля, мне не по душе. Всем вышеперечисленным я продолжаю заниматься, но все реже.

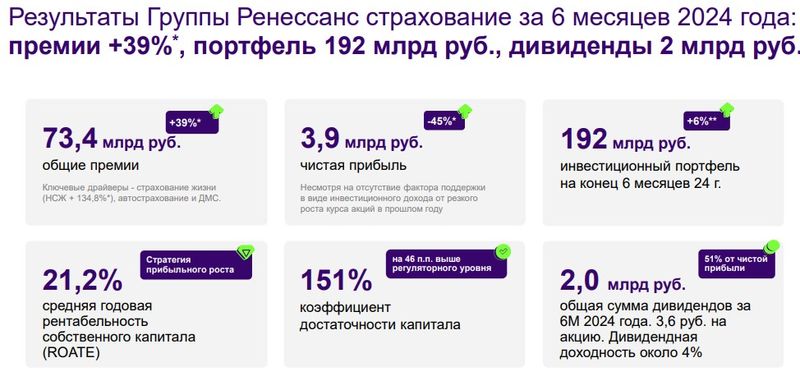

Поэтому в феврале 2021 г. я создал и до сих пор продолжаю вести Премиум-клуб — группу в телеграме с регулярной аналитикой фондового рынка, где выкладываю собственные рабочие материалы-исследования в области фундаментального анализа акций и облигаций. Получается неплохо. В течение 2022 г. члены клубы со мной не паниковали, а уверенно закупались акциями крупнейших российских эмитентов по ценам ниже плинтуса, практически не пострадав от всяческих блокировок иностранных акций и паев (так как их не было в портфелях). В клубе на постоянной основе анализируются более 50 эмитентов. Все их плюсы и минусы в результате длительного и вдумчивого наблюдения видны как на ладони.

Именно такой формат продвинутой аналитики наиболее интересен мне как действующему инвестору с восьмизначным капиталом. Ведь сапожник должен быть с сапогами, не правда ли? В общем, клуб доказал свою эффективность и требует дальнейшего развития.

Представляю вам новый проект «Практика инвестирования в акции и облигации» на сайте sponsr.ru. Здесь я публикую актуальную аналитику для тех инвесторов, которым не нужны круглосуточные волнения перед биржевыми терминалами, для тех, кто не читает новости на ежеминутной основе, для тех, кто обладает базовыми навыками критического мышления и, что самое главное, здравомыслия. Спекулянтам на фьючерсах, опционах и крипте, интрадейщикам и адреналинщикам, конспирологам и искателям кукловодов здесь делать будет нечего. Пишу о том, что интересно именно мне, так как бегать на поводу у публики смысла не вижу. Тем не менее, даже скромная материальная отдача от деятельности необходима как понятный стимул для продолжения.

Если вам со мной по пути, подключайтесь на любой из уровней подписки: «База», «Оптимум» или «Платина». Количество подписчиков в последних двух ограничено. Цены пока самые демократичные, но это только для начала. Разборы будут выходить на постоянной основе, несколько раз в неделю. Замечательных возможностей на рынке всегда достаточно, поверьте. Если есть вопросы, задавайте их в комментариях. Добро пожаловать!