Куда Греф заведет Сбербанк? Внимательно изучаем отчет МСФО за 9 месяцев 2024 г.

«База»

Когда-то и у меня была сберкнижка, которую я получал в сберкассе, отстояв огромную очередь с бабушками. С тех пор много воды утекло. В 2007 году Сбербанк возглавил Герман Греф. Он пообещал доказать, что «слоны умеют танцевать", создав «гибкую, реагирующую на рыночные сигналы, дружелюбную к вкладчикам, надежную структуру». Спустя 17 лет посмотрим, что у него получилось.

Ставка ЦБ. Много шума из ничего.

Здравствуйте, друзья!

Обратил внимание, что очень много людей не обошли стороной очередное повышение ставки ЦБ. Как же, 21%. Шок — это по нашему.)

✅ На самом деле ничего не случилось. Вернее, ничего не случилось при последнем изменении. Всё уже произошло гораздо раньше. Уже при 16-18% начинает буксовать кредитование, ипотека, покупка автомобилей и прочее. А такую ставку мы имеем с 2023 года.

Безусловно, храбрецы которые и за такой процент готовы всё сметать есть. Но их всё меньше и меньше.

Какие плюсы и минусы высокой ставки?

Положительный момент один. Хороший процент по вкладам. Всё.

Минусов масса.

✔ Крупный бизнес практически всегда развивается на кредитные средства. Даже 15% уже много. Соответственно, многие отрасли экономики просядут.

✔ Ипотека. Без льготной программы многие из нас потянут ставку 23-25%? Думаю, вряд ли.

✔ Авто. При средней цене на более-менее приличную ЛАДУ в 2 миллиона или китайца за 3 000 000 — ежемесячный платёж будет около средней зарплаты, даже со сроком кредита в 5 лет.

Поэтому всё чаще на улицах города мы замечаем автомобили из 90-х. Это и Ауди 80-100, множество Жигулей, БМВ, Вольво… Не ожидал, что такие машины ещё живы. Ан нет. Десятилетняя иномарка снова стала роскошью.

✔ Товары, еда. Коснётся и этих групп. В сторону увеличения стоимости, естественно.

✔ Рубль. Не думаю, что повышение ставки до 21% вызовет его укрепление.

Что касается «исторического максимума» о котором многие говорят. Увы, это не так.

Если вести отсчёт с 2013, когда ставка была на уровне 5,5%, то оно конечно, но историю надо помнить. Полистайте «карусель».

Увидите, что 150-200% было вполне обыденным делом. По историческим меркам совсем недавно.

Как заработать этой осенью

Здравствуйте, друзья!

- Вопрос актуальный не только для осени, конечно, но именно эта предоставляет отличный шанс из мухи сделать слона. Почему сие именно так и будет рассказано в данной статье.

Для начала давайте рассмотрим все реальные возможности, которые существуют на данный момент, и определим риски.

Банковский депозит.

В текущий момент времени, это один из самых высокодоходных вариантов.

Безусловно, ставка не такая, как в Турции, и в десять раз меньше, чем в наши «лихие 90-е», но всё же.

- Вряд ли такой праздник жизни на долгие годы, так что рассмотреть стоит. Единственное, что рекомендую — используйте короткие временные горизонты. Три месяца — оптимально.

Риск.

Помним про АСВ и про то, что сумма, которую агентство Вам вернёт в случае краха банка, не будет превышать 1 400 000. Так что, если у вас денег больше, раскидывайте по разным финансовым учреждениям и по ближайшим родственникам.

Инфляция, девальвация, деноминация, дефолт.

Первое и второе в наличии. Третье вероятно. Четвёртый вариант пока плохо просматривается, но в голове держать надо. В своей статье «Что ждёт рубль» (от 4 июня 2024) приводил примеры из нашей истории.

Да, кстати, вклады могут и «заморозить».

Акции, облигации, фьючерсы, опционы.

- В принципе, всё это удел профессиональных участников рынка. Но, так как огромную массу народа уже загнали и продолжают загонять в акции — остановимся чуть подробнее.

На мой взгляд, сейчас не лучшее время вкладываться в данные активы. Геополитическая обстановка мало этому способствует. Стоит подождать.

Риск.

Фьючерсы и опционы выведем за скобки, так как мало кто в этом разбирается. Ну, а тот, кто разбирается и без меня знает что с этим делать.

- Облигации мало чем отличаются от депозитов.

- С акциями основных, печальных вариантов два.

- Снижение стоимости.

- Исчезновение с рынка. Для примера — «Трансаэро».

Недвижимость.

- В ипотеку за грабительский процент — не стоит однозначно. Если есть свободная наличность — возможно. Правда, годовой доход будет меньше, чем средства на депозите, но риск утраты имущества существенно ниже.

Рынок перегрет. Снижение спроса весьма существенное. Вызовет ли это обвал цен посмотрим.

Риск.

Купить дорого.

Перечислил далеко не все возможности, конечно, но основные.

Итак, почему же именно эта осень и чем она примечательна?

Президентские выборы в США.

- 5 ноября состоятся 60-е выборы, где будет выбран 47-й президент США.

- Время крайне удачное для тех, кто работает на финансовых рынках. Волатильность запредельная. В достаточно короткое время, можно заработать десятки, если не сотни процентов. Но, не всё так просто, конечно.

Какие инструменты использовать?

Акции.

- Не у всех у нас есть возможность сейчас работать с акциями мировых компаний, к сожалению. Но, для тех у кого она есть перспективы серьёзные.

Криптовалюты.

- Скорее всего, опубликование результатов даст сильный импульс, который может продлиться много месяцев.

Драгметаллы.

- Безусловно, здесь будет не менее яркая картина. Особенно с учётом того, что цены на золото находятся на исторических максимумах.

Валютные пары.

- Наиболее популярный сегмент. Здесь решится судьба соотношений к доллару. Скачки будут запредельные по многим парам.

Стратегия.

Такие возможности открываются раз в четыре года. Не использовать такой шанс — неразумно.

- Работайте отложенными ордерами.

- Не завышайте объём.

- Не стоит использовать много различных активов. Проще сосредоточиться на 1-2.

- Ставьте стоп-лосс. Лучше перезайти позже. Как правило, «шпили» на выборах не так часты, но лучше подстраховаться.

- Определите цель по доходности и чётко её придерживайтесь.

Пример.

Первые выборы Макрона.

- При оглашении результата гэп с 1.07 до 1.09 и дальнейшее укрепление евро до уровней выше 1.20 в течении года.

Для трейдера, между 1.07 и 1.20 пропасть и огромные деньги.

Резюмирую.

- Если многое из вышесказанного для вас «тёмный лес» — обратитесь к профессионалам. При недостаточном опыте, вы скорее потеряете деньги, чем что-то заработаете.

- Не берите в долг на торговлю и никогда не инвестируйте те средства, которые вы не готовы, пусть и с болью, потерять. Рынки не то место, где вас желают осчастливить набив вам полные карманы золота. Скорее наоборот.

Китай и Россия нашли выход из банковского кризиса…

«⚡⚡Поддержка»

Налог на проценты по депозиту. Знали?

Здравствуйте, друзья!

✅Честно заработанные и свободные деньги многие из нас несут в банк. Почему нет?

В нынешних реалиях, проценты по депозиту уже зашкаливают за 18-20. Это очень хорошая доходность.

Но, есть нюанс.

❗Теперь необходимо с начисленных процентов платить НДФЛ. Да, не удивляйтесь.

Коснётся это не всех, но учитывать и знать про это необходимо.

Итак. Давайте разберёмся более детально.

На данный момент, необлагаемая сумма равна 150 000.

Пример.

Вклад 1 000 000. 190 000 — проценты за год.

190 000 -150 000 = 40 000 Вот именно с них вы будете обязаны уплатить 13%.

Пример два.

Предположим, что вы богаты как Крёз.

Доход по процентам составил 2 000 000 рублей. Плюс четыре миллиона зарплаты.

Итого, ваш доход превысил 5 млн. рублей за год. Здесь уже будет действовать повышенная ставка в размере 15%

(2 000 000 — 150 000) * 15% = 255 000

Новое.

Так же, если ваш совокупный годовой доход, без зарплаты, составил сумму свыше 2.4 млн рублей — то НДФЛ для вас тоже 15%

❗Поправки в налоговый кодекс приняты Госдумой и начнут действовать с 1 января 2025 года.

В текущем году платим за 2023.

Имейте ввиду, что все доходы полученные в разных банках по вкладам и накопительным счетам суммируются.

Крипте и переводам P2P конец?

Здравствуйте, друзья!

❗Новость значимая. Постараюсь изложить как можно короче.

Многие из вас пользуются банковскими переводами между физ. лицами, обменниками криптовалют, оплачивают игры, программы, фишки в онлайн-казино или пополняют счёта брокеров без лицензии (в том числе и криптобиржи) с помощью P2P.

У меня для вас неприятная новость.

С 25 июля 2024 года, в целях защиты граждан (!), банки получили полномочия не проводить любые платежи, если они покажутся им подозрительными.

Давайте рассмотрим чуть подробнее.

Что такое P2P?

Peer-to-peer — «равный к равному». По сути, это перевод от одного физического лица другому.

Используется и при обычной оплате услуг и при обмене-покупке чего-либо.

✅Пример:

Вам нужна криптовалюта.

Через обменник вы находите того, кто готов обменять вам крипту на рубли. Совершаете банковский перевод по номеру телефона или цифрам карты — получаете на свой счёт необходимый токен. Практика повсеместная и очень распространённая.

✅Пример 2:

Вы постоянно заказываете различные услуги и оплачиваете, что естественно, в большинстве случаев, обычным переводом.

Всё это P2P. Примеров можно привести огромное количество.

Что нового?

Ранее было несколько причин, по которым переводы не проводились и можно было нарваться на блокировку карты:

- Переводы с устройств, которые были задействованы в нелегальных схемах.

- Нетипичные переводы — время, место, периодичность и суммы.

- Переводы на счета которые отражены в базе ЦБ как мошеннические.

Новое:

- Переводы на счета, которые использовались (?) для сомнительных операций, даже если клиенты не жаловались на такие счета и они отсутствуют в базе ЦБ, находясь только в базе банка.

- Перевод на счета клиентов против которых возбуждено уголовное дело по мошенничеству. (Отмечу, что здесь вероятность ошибки очень большая.)

- Переводы между клиентами, подозреваемых в мошенничестве другими организациями. Например, блокировка перевода может произойти, если сотовый оператор заметил необычную активность у абонента. Как вариант, высокий рост входящих SMS, включая мессенджеры.

Почему, собственно?

✅Одна из причин — вступление в силу закона обязывающего банки возвращать клиентам украденные мошенниками деньги, если они не заблокировали подозрительные переводы.

Есть и другие.

Резюмирую:

Помните, выражение Виктора Степановича?

❗«Хотели как лучше, а получилось как всегда».

Думаю, что так будет и на этот раз. Количество блокировок клиентов со стороны банков вырастет в разы. Хорошо, если в такой ситуации вам удастся быстро решить вопрос. А если нет? Количество дней для разбора может варьироваться от одного до шестидесяти (!).

💲Что касается непосредственно возможностей работы с обменниками — то вопрос открытый. Безусловно, это создаст дополнительные сложности. Вполне вероятно, что, в конечном итоге, непреодолимые.

Начинаю раскрывать карты: что, где, с кем…

«Тариф "Я только посмотреть"»

В прошлом видео я показал 11 объектов, из которых буду выбирать свою будущую квартиру. Тем временем процесс идет. И из сегодняшнего видео вы узнаете важные детали...

Чем не научил нас банковский кризис?

«Сторонник дефицитов»

Ууу, проклятые банкиры!

В США требуют ужесточения банковского контроля

«Сторонник дефицитов»

Коллапс региональных банков как катализатор для смерти малого и среднего бизнеса и путь в киберпанковскую антиутопию

Что делает экономику успешной? Ну, если подойти к вопросу "широкими мазками", а не академически, с цифрами и графиками. Экономике для успеха нужна топливо двух видов - топливо для обеспечения энергетики (и в целом сама по себе обеспеченность энергией) и деньги как топливо для экономики. Причем оба вида топлива должны быть не только дешевыми, но и доступными по всей экономике.

В этом смысле мы могли видеть прекрасный пример Германии. До начала внедрения Energiewende (то есть, перехода от ископаемых источников энергии и атомной энергетики к возобновляемым источникам энергии) Германия имела почти идеальную структуру обеспеченности энергией из надежных источников. Порядка 30% производилось на атомных электростанциях, 50% на собственном угле. Оставшиеся 20% были комбинацией из ВИЭ и дешевого российского газа путем бесперебойных трубопроводных поставок.

Германия сочетала благоприятную структуру своей энергетики с сильным и гибким банковским сектором, специально созданным для обеспечения промышленного роста. Именно эта полноприводная конструкция позволила экономике Германии стать четвертой по величине в мире.

Сердцем немецкой экономики являются ее малые и средние компании, известные как Mittelstand, обеспечивающие 52% ВВП и 70% занятости. Именно малые и средние компании точкой внедрения инноваций в экономике.

Успех Миттельштанд во многом объясняется уникальной региональной децентрализованной структурой управления Германии и ее федеральной системой правления. Большая часть власти и автономии передана отдельным землям (я дальше буду писать "регионам", чтобы не было путаницы). Каждый регион имеет свой собственный региональный капитал. Не в том смысле, что регион как субъект имеет капитал, владеет предприятиями или деньгами, а в том, что в этой земле есть свой локальный бизнес и бизнесмены, формирующие в совокупности значительный региональный капитал.

В каждом регионе есть развитая банковская система, возглавляемой региональным банком (Landesbank), а также множеством финансовых учреждений специального назначения (Buergschaftsbanken), являющиеся банками развития, предоставляющими гарантии (от федерального правительства), кредитующие бизнес и принимающими долевое участие в нем. То есть, предоставляют и облегчают доступ региональному производству к акционерному и долговому финансированию, а также гарантийным инструментам.

Добавьте к этому то, что в Германия также существует большое количество других банков - местные Sparkassen (сберегательные банки) и VR Banken (кооперативные банки), а также частные банки, такие как Deutschebank и Commerzbank. Последние наполнены депозитами и подкреплены неявными государственными гарантиями и субсидиями.

Интересно то, что явные гарантии перестали существовать в 2008-2009 гг. в результате внедрения регулирования Базель III и постановлений ЕС о запрете субсидий, что, конечно, имело последствия на стоимость и доступа к капиталу. Вся эта структура финансового сектора в совокупности устроена так, чтобы оказывать максимальную поддержку промышленности так, как ни в одной другой стране мира.

Можно в этом же ключе посмотреть и на США. Несмотря на активное внедрение ESG повестки, США пока что не так близки в энергетическому харакири, как Германия. Более того, вне зависимости от продвигаемой повестки, США изобилует ископаемым топливом и продвигается в технологиях его добычи. Благодаря этому США является крупнейшим в мире производителем нефти и газа, хоть та же сланцевая добыча не всегда экономически целесообразна. Более того, в США действуют 92 атомных реактора, которые тихо и безопасно производят безуглеродную электроэнергию с коэффициентом использования установленной мощности, превышающим 90%.

Принятый "Закон о снижении инфляции" который, на самом деле является инструментом для продвижения ВИЭ, хоть и приведет к росту доли "зеленой" энергии, но не избавит США от тех преимуществ наличия ископаемого топлива, которые у них есть.

Харакири будет совершено в другой сфере, а именно путем уничтожения разнообразия в банковской системе США, которое нужно для поддержки экономического роста малого и среднего бизнеса. Хотя малый и средний бизнес в США обеспечены менее насыщенной региональной банковской системой, как в Германии, но именно региональные банки обеспечивают этот бизнес финансированием.

Для этих предприятий отношения между менеджментом/акционером и банкиром являются незаменимым катализатором для роста. Причем, когда мы говорим "банкир", мы подразумеваем не бездушную банковскую машину, а человека. Линейного менеджера небольшого банка, топ-менеджера или акционера. То есть того, кто в небольшом региональном банке принимает или формирует решение.

Это важно, поскольку подход к малому и подход к крупному бизнесу не может быть одинаковым. Если подходить к бизнесу со скоринговыми моделями, коэффициентами ликвидности и всем таким прочим, как это делают крупные банки, то малый бизнес вообще не надо кредитовать, поскольку риски предельно высоки. Крупный банк в этом отношении можно понять, он не может себе позволить глубоко погружаться в малый бизнес, у него просто недостаточно ресурсов для этого.

Владельцы и топ-менеджмент регионального банка, с другой стороны, может себе это позволить. Он знает собственника бизнеса, он понимает контекст и пути развития, банально он может верить и доверять этому собственнику, оценивая его не только по цифрам, генерируемым его бизнесом, но и по другим, неоцифрованным параметрам.

В 80-е годы появился такой литературный жанр как киберпанк, который также нашел свою популярность в кино. Если вы помните, там особо активно пугали читателя и зрителя японскими корпорациями, которые мало того, что, так сказать, захватили свою экономику, уничтожив малый и средний бизнес так, что только забегаловки с лапшой остались, но еще и угрожает самой свободной в мире американской экономике. А в итоге сами США скатываются в такую киберпанковскую антиутопию с главенством мегакорпораций.

Подведу итог. Мы рассматриваем здесь тенденции не одного или двух ближайших лет, а тенденции на 1-2 десятилетия, зародыши которых крайне интересно наблюдать уже сейчас. Я уже говорил о том, что если текущие тенденции сохранятся, то придут они к укрупнению крупнейших банков до мегабанков, которые поглотят активы малых и средних банков, что если не полностью убьет малый и средний бизнес, то значительно ограничит ему возможности развития.

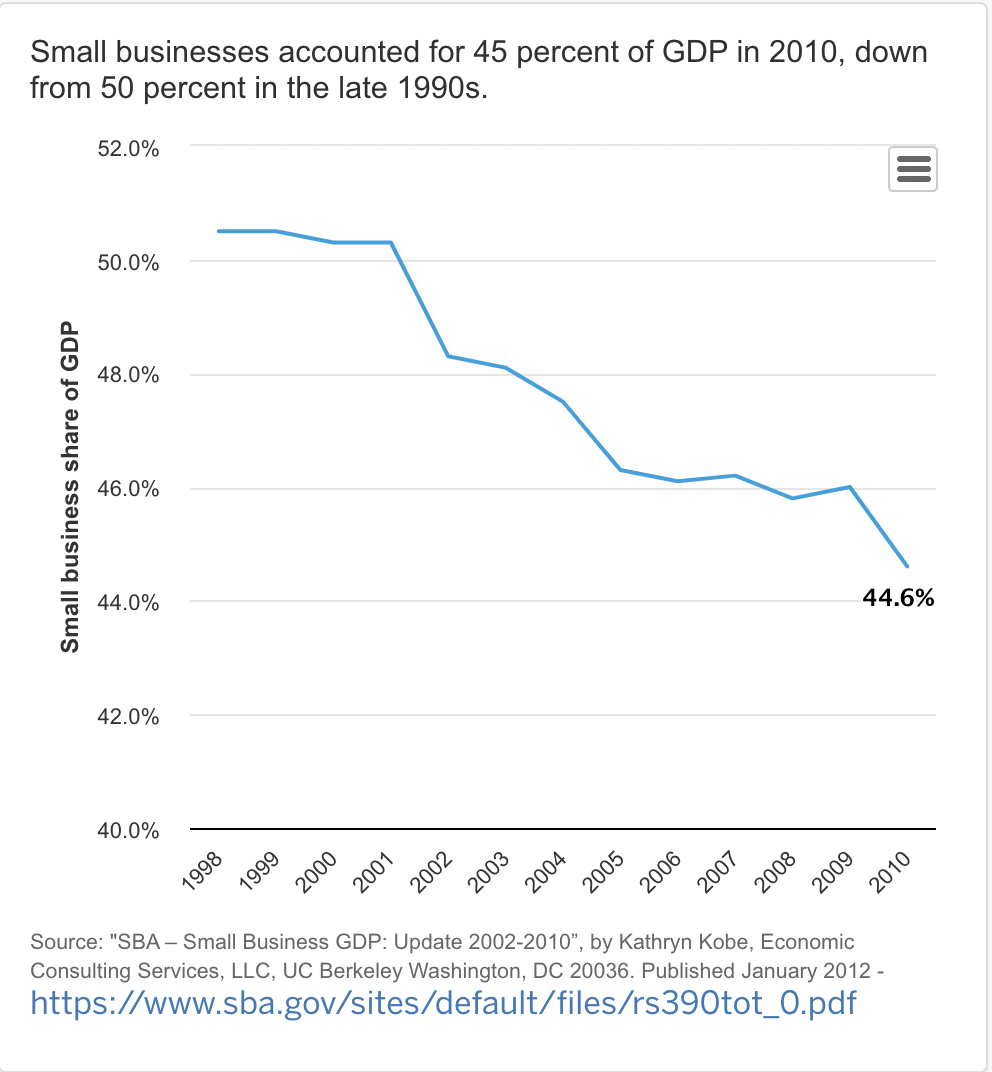

Снижение доли малого бизнеса итак вполне себе укладывается в тенденции последних десятилетий, но крах региональной банковской системы эту тендению только усилит. В России доля малого и среднего бизнеса (тут надо отметить, что у нас средний бизнес это компании до 2 млрд. руб. выручкой, тогда как в США малый бизнес - это компании с выручкой до 40 млн. долл.) составляет 20%. Так что американская экономика вполне себе может приблизиться к нашим показателям в ближайшие десятилетия, если региональная банковская система в результате этого кризиса будет поглощена крупными банками или рассосется в руках государства, которое будет вынуждено распродавать активы после их попадания в руки FDIC.

Делается ли это целенаправленно или "так сложилось"? Судя по тому, что ФРС прекрасно осознавало последствия повышения ставки, а также то, что, по сути, идет безуспешная борьба с немонетарными факторами инфляции монетарными методами, я делаю ставку на то, что это история во многом запланированная. Но поживем - увидим.

P.S. Уже после публикации я задумался вот над чем. Смерть малого и среднего регионального бизнеса и укрупнение корпораций (а может быть и их превращение в мегакорпорации) повлечет за собой и укрупнение городов и городских агломераций. Крупному бизнесу неудобно владеть и развивать сеть производств/предприятий, ему выгоднее их концентрировать для повышения эффективности и снижения издержек. Мы это видим на протяжении последней сотни лет. Наличие малого и среднего регионального бизнеса - единственное, что пока что сдерживало тенденцию на укрупнение агломераций. Если этот тормоз перестанет работать, то мы очень скоро увидим увядание милых малых городков США по аналогии с Детройтом и тем, что мы видели у нас за последние 30 лет.

Поэтому для нас важным фактором стратегии развития страны, о котором я еще напишу, является пространственное развитие. Эту тенденцию однозначно нельзя пускать на самотек и ей нужно противостоять.

Распродажа акций в Китае приостановилась после обесценения на 446 миллиардов долларов.

«Больше информации.»

Падение китайских акций приостановилось после падения стоимости акций материковой части в этом месяце на 446 миллиардов долларов, но существенного восстановления может быть трудно добиться, поскольку геополитическая напряженность нарастает.

Bloomberg: Экономист МВФ, который предвидел кризис 2008 года, ожидает новых проблем с банками.

«Абсолютный доступ к контенту»

Рагурам Раджан — бывший Будучи главным экономистом МВФ в 2005 году, Раджан сделал пророческое предупреждение о банковском секторе в предверии мирового финансового кризиса в речи Джексон-Хоул, что побудило бывшего министра финансов США Ларри Самерса назвать его "луддитом". Раджан ныне, профессор в Школе бизнеса Бута Чикагского университета, a также получил признание за то, что он управлял экономикой Индии.

Банковский кризис и спрос на ликвидность

В очередной новостной заметке осветили интересное явление — очередной (рекордный) всплеск спроси на ликвидность напрямую от ФРС со стороны американских банков.

Получается, это теперь такая новая нормальность?

Лекция №27 Финансовые институты. Банки

«Обществознание+ (23/24)»

Приведет ли крах Credit Suisse к мировому кризису?

«Помощник экономиста»

Какие банковские карты стоит выпустить?

Ситуация с банками и платежными системами меняется каждый день. Что делать?

1. Не паниковать. Банк России не допустит серьезных сбоев в российской банковской системе — для её поддержания в нормальном состоянии существует множество ресурсов, которые сейчас активно используются.

2. Откройте дополнительные дебетовые карты (желательно с бесплатным или почти бесплатным обслуживанием). Если у вас мало банковских карт или карты только санкционных банков — присмотритесь к выгодным предложениям других банков.

На моем сопровождении (платный образовательный продукт) есть урок, посвященный выбору дебетовых карт. К каждому новому потоку я готовлю (обновляю) табличку для своих учеников, где сравниваю условия по разным картам.

В связи со сложившейся ситуацией, я размещу её в открытом доступе. Каждый может посмотреть, сравнить условия и выбрать дебетовую карту, исходя из своих предпочтений. Вот ссылка на таблицу.

3. Выпустите карту МИР. Просто на всякий случай, мало ли что.

Если у вас есть Тинькофф Black Visa/Mastercard — выпустить дополнительную карту МИР можно бесплатно, прямо в приложении. Доставят через 3-4 дня. При этом будет привязка к тому же банковскому счету.

Заходите в приложение —> Листаете вниз —> «Открыть новый счет или продукт» —> «Заказать допкарту».

Больше материалов по подписке. Буду рад каждому.

Зачем брокеры дают нам свои рекомендации?

«Слонопотам (ранняя пташка)»

Потапенко на пути АЭШ | ТЫ ПОСМОТРИ #99

«Сторонник дефицитов»

государство снова грабит!