Потерпим мировую рецессию?

«Сторонник дефицитов»

Всегда ли терпение является благодетелью?

Чем может быть полезен проект для вас?

Будучи профессиональным финансистом, я обладаю рядом сверхценных в нашем меркантильном обществе навыков, большинство из которых мои коллеги по инвестиционному бизнесу применяют только на работе, абсолютно не умея пользоваться ими в личной жизни. В отличие от них, мне удалось создать достаточный семейный капитал, который позволил в 40 лет уйти из банка и стать самостоятельным пенсионером.

Отдохнув 3 года, я заскучал и в качестве хобби занялся просветительской деятельностью в соцсетях. Мое первое высшее филологическое образование (финансы и кредит — второе) дает огромное преимущество перед чистыми экономистами в организации текста и речи. Интерес аудитории был настолько огромен, что хобби постепенно переросло в предпринимательскую деятельность: я разработал и веду уже более 5 лет курсы по организации личных финансов и долгосрочному инвестированию в акции и облигации, провожу индивидуальные консультации по любым денежным вопросам. Отзывы учеников и клиентов можно прочитать здесь. Также целый сайт вам в помошь. Все контакты тут.

Однако в силу того, что в данной деятельности я имею роскошь руководствоваться не только материальной выгодой, но и любопытством, смешанным со стремлением к саморазвитию, надолго застревать в обучении азам финансовой грамотности и инвестирования, а также консультировании по элементарным вопросам ведения бюджета, распределения кредитной нагрузки и составления инвестиционного портфеля, мне не по душе. Всем вышеперечисленным я продолжаю заниматься, но все реже.

Поэтому в феврале 2021 г. я создал и до сих пор продолжаю вести Премиум-клуб — группу в телеграме с регулярной аналитикой фондового рынка, где выкладываю собственные рабочие материалы-исследования в области фундаментального анализа акций и облигаций. Получается неплохо. В течение 2022 г. члены клубы со мной не паниковали, а уверенно закупались акциями крупнейших российских эмитентов по ценам ниже плинтуса, практически не пострадав от всяческих блокировок иностранных акций и паев (так как их не было в портфелях). В клубе на постоянной основе анализируются более 50 эмитентов. Все их плюсы и минусы в результате длительного и вдумчивого наблюдения видны как на ладони.

Именно такой формат продвинутой аналитики наиболее интересен мне как действующему инвестору с восьмизначным капиталом. Ведь сапожник должен быть с сапогами, не правда ли? В общем, клуб доказал свою эффективность и требует дальнейшего развития.

Представляю вам новый проект «Практика инвестирования в акции и облигации» на сайте sponsr.ru. Здесь я публикую актуальную аналитику для тех инвесторов, которым не нужны круглосуточные волнения перед биржевыми терминалами, для тех, кто не читает новости на ежеминутной основе, для тех, кто обладает базовыми навыками критического мышления и, что самое главное, здравомыслия. Спекулянтам на фьючерсах, опционах и крипте, интрадейщикам и адреналинщикам, конспирологам и искателям кукловодов здесь делать будет нечего. Пишу о том, что интересно именно мне, так как бегать на поводу у публики смысла не вижу. Тем не менее, даже скромная материальная отдача от деятельности необходима как понятный стимул для продолжения.

Если вам со мной по пути, подключайтесь на любой из уровней подписки: «База», «Оптимум» или «Платина». Количество подписчиков в последних двух ограничено. Цены пока самые демократичные, но это только для начала. Разборы будут выходить на постоянной основе, несколько раз в неделю. Замечательных возможностей на рынке всегда достаточно, поверьте. Если есть вопросы, задавайте их в комментариях. Добро пожаловать!

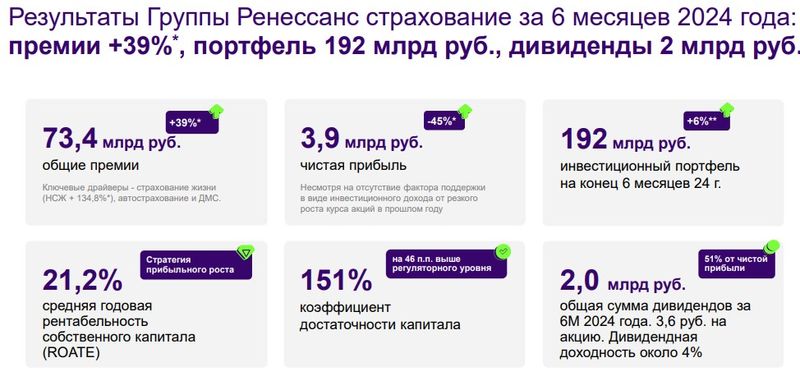

Ренессанс Страхование. Пружина разожмется или сломается?

«База»

Бедные люди покупают страховку, а богатые им ее продают. Оправдан ли страх инвесторов перед вложениями в страховой бизнес? Или лучше держаться от него подальше? А вот и поглядим.

Объявили дивиденды по Татнефть

Дивиденды в размере 17.39 за бумагу.

Подробности на скрине

Наконец-то акции Транснефти может купить любой инвестор! А надо ли?

«База»

На фото башня "Эволюция" в Москва-Сити. Здесь располагается центральный офис компании "Транснефть", которая купила башню за 300 млн долларов. В данной статье мы будем изучать не офисы, а привлекательность бизнеса монополиста в трубопроводной транспортировке российской нефти. Привлекательность для нас, простых рядовых миноритарных акционеров.

Куда Греф заведет Сбербанк? Внимательно изучаем отчет МСФО за 9 месяцев 2024 г.

«База»

Когда-то и у меня была сберкнижка, которую я получал в сберкассе, отстояв огромную очередь с бабушками. С тех пор много воды утекло. В 2007 году Сбербанк возглавил Герман Греф. Он пообещал доказать, что «слоны умеют танцевать", создав «гибкую, реагирующую на рыночные сигналы, дружелюбную к вкладчикам, надежную структуру». Спустя 17 лет посмотрим, что у него получилось.

Мясо дорожает! Ищем спасение от инфляции в агросекторе. Черкизово.

«База»

В народе бытует мнение, что производители продуктов питания безбожно наживаются на бедных несчастных потребителях. Несправедливо! В данном обзоре группы Черкизово, крупнейшего производителя мяса в России, мы внимательно изучим, так ли это на самом деле. И выгодно ли стать совладельцем лидера отрасли.

Дивиденды ММК

Сегодня выплатили дивиденды по ММК 🥳

Аттракцион невиданной щедрости на рынке акций. Что делать?

«База»

Караул! Ставка 21% убьет российскую экономику! Пора уносить ноги с фондового рынка! Вам уже страшно? А вот мне нет. Давайте это обсудим.

Удастся ли разбогатеть на «нищемаркетах»? Анализируем X5.

«База»

В 1995 г. владельцы «Альфа-Групп» во главе с Михаилом Фридманом открыли первый супермаркет «Перекресток» в Москве. Сейчас сеть X5 из 26 тысяч магазинов является крупнейшей на российском продовольственном розничном рынке по годовой выручке с долей 14,6%. Почти 80% выручки сети формируют «Пятерочки», которые некоторые свежеиспеченные богатенькие буратины презрительно называют «магазинами для бедных».

Как инвестору заработать в электрогенерации?

«База»

Какие бизнесы оценены рынком дорого, а какие - дешево? Как влияют санкции и гособоронзаказ? Перспективна ли зеленая энергетика? Рассматриваем последнюю из трех подотраслей электроэнергетики России - производство.

Есть ли жизнь в энергосбыте?

«База»

Если цены поднимают - значит - это кому-нибудь нужно? Какие бизнесы получают больше выгод от подорожания электроэнергии? Сканируем энергосбытовой сектор на предмет потенциально привлекательных инвестиционных идей.

Алмазы в электросетях

«База»

Чубайс в 2008 году завершил реформу РАО ЕЭС России, в результате которой электроэнергетика разделилась на генерацию, распределение и сбыт. Эмитентов стало много, не все из них качественные, но встречаются и "алмазы". О них и поговорим.

Топ-3 идеи на рынке. Почему вы не видите их в упор

«База»

Большинство инвесторов предпочитают не замечать очевидного. А зря. В этой статье вы узнаете, в каких эмитентах сконцентрирована половина моего портфеля, и почему я выбрал именно их.

Вебинар «Девять с половиной идей». 06.10.2024

«Оптимум»

Что ждет финансовые рынки России в условиях перегрева? Запись вебинара

Покупать уже поздно? Анализ отчетности Татнефти за 1 полугодие 2024 г.

«База»

Если вы купили в 2022 году по 300 - вы молодец! Если не успели, читайте статью.

Миллион для сына

С декабря 2019 года мы с супругой ведем долгосрочный проект #миллиондлядетей. Детей у нас двое: сын и дочь. Открыли брокерские счета для детей в Сбербанке на свое имя, так как до 18 лет они ограниченно дееспособны. Пополняем счета ежемесячно на 5000 рублей и покупаем акции.

Цель проекта: на реальном примере научить детей привычке откладывать деньги и грамотно их инвестировать, а заодно и накопить для них капитал в размере миллиона рублей или больше. По ходу проекта объясняем детям, что инвестирование — это не увлекательное и азартное казино, а вложения в устойчивый и прибыльный бизнес.

Срок проекта: с 9-12 летнего возраста детей до окончания учебы, то есть около 10 лет.

Стратегия заключается в регулярной покупке акций, отсутствии продаж (по возможности), получении и реинвестировании дивидендов.

Ежемесячные отчеты проекта #миллиондлясына:

58. Сентябрь-2024.

57. Август-2024.

56. Июль-2024.

55. Июнь-2024.

54. Май-2024.

53. Апрель-2024.

52. Март-2024.

51. Февраль-2024.

50. Январь-2024.

49. Декабрь-2023.

48. Ноябрь-2023.

47. Октябрь-2023.

46. Сентябрь-2023.

45. Август-2023.

44. Июль-2023.

43. Июнь-2023.

42. Май-2023.

41. Апрель-2023.

40. Март-2023.

39. Февраль-2023.

38. Январь-2023.

37. Декабрь-2022.

36. Ноябрь-2022.

35. Октябрь-2022.

34. Сентябрь-2022.

33. Август-2022.

32. Июль-2022.

31. Июнь-2022.

30. Май-2022.

29. Апрель-2022.

28. Март-2022.

27. Февраль-2022.

26. Январь-2022.

25. Декабрь-2021.

24. Ноябрь-2021.

23. Октябрь-2021.

22. Сентябрь-2021.

21. Август-2021.

20. Июль-2021.

19. Июнь-2021.

18. Май-2021.

17. Апрель-2021.

16. Март-2021.

15. Февраль-2021.

14. Январь-2021.

13. Декабрь-2020.

12. Ноябрь-2020.

11. Октябрь-2020. + отчет #миллиондлядочери

10. Сентябрь-2020.

9. Август-2020.

8. Июль-2020.

7. Июнь-2020.

6. Май-2020.

5. Апрель-2020.

4. Март-2020.

3. Февраль-2020.

2. Январь-2020.

- Декабрь-2019.

P. S. Примечание для новеньких: проект, несмотря на свою публичность, не является демо-версией. Деньги в нем, хотя и несопоставимы по размеру с основным портфелем, вполне реальны.

Как СВО влияет на Совкомфлот

С 1973 года министерство морского флота СССР самостоятельно закупало грузовые суда в лизинг. 15-летний опыт приобретения и эксплуатации более 100 судов оказался успешным, и в 1988 г. было создано Акционерное коммерческое предприятие «Советский коммерческий флот». В 1995-м слово «Советский» в наименовании заменили на «Современный».

До размещения акций на Московской бирже в 2020 г. ПАО «Совкомфлот» полностью принадлежал Российской Федерации. В ходе IPO государство не продавало свой пакет, инвесторы покупали допэмиссию — новые специально выпущенные акции по цене 105 руб за штуку. Сейчас правительство владеет 82,8% акций, а 17,2% находятся в свободном обращении. Это группа компаний, в состав которой также входит «Новороссийское морское пароходство» («Новошип»). Специализация — перевозки нефти, нефтепродуктов и сжиженного природного газа.

Мировой рынок морских перевозок традиционно непрозрачен и конкурентен, поэтому Совкомфлот не мог похвастаться сверхдоходами и имел внушительный долг. В последние 8 лет годовая прибыль ни разу не превышала 21,7 млрд руб., регулярными были скачки из плюса в минус и обратно. Среднее значение за этот период — 10,8 млрд.

В 2022 г. санкции и попытки стран Запада изолировать Россию от остального мира изменили многое. Ранее имевший стратегическое значение, поэтому так долго не приватизировавшийся Совкомфлот стал критически важен для обеспечения экспорта энергоресурсов. Морские связи с Россией стали «токсичными» для иностранцев из-за роста рисков, а значит более доходными для национальных перевозчиков. К тому же, значительные финансовые ресурсы были направлены государством и частным бизнесом на формирование теневого танкерного флота. Естественно, подробная информация об этом не раскрывается.

Новая постсанкционная реальность принесла Совкомфлоту рост цен и объемов перевозок, что находит отражение в финансовых показателях. Начиная с 4 квартала 2022 г. квартальная прибыль перешла в диапазон 15,8-20,8 млрд. Компания успешно пользуется конъюнктурой рынка, быстро сокращая чистый долг.

Чистая прибыль МСФО за 2023 год = 77 млрд руб (33 руб на акцию). Скорректированная для расчета дивидендов прибыль — 83,5 млрд руб.

Хотя в дивидендной политике указан минимальный коэффициент выплат 25% ЧП МСФО, компания традиционно платит 50% скорректированной ЧП. Прошлогодний дивиденд составил 41,8 млрд руб (17,59 руб на акцию). Дивидендная доходность-2023 = 17,7%.

В июне жути на инвесторов нагнали новые санкции против Совкомфлота, однако вскоре в интернете появилась информация, что Россия после успешного создания нефтяного теневого флота приступает к созданию газового аналога, так что без работы рассматриваемый нами бизнес не останется.

Отчет МСФО за 1 полугодие 2024 г. показал скорректированную чистую прибыль 31,5 млрд руб. Минус 26% год к году, но значительно выше многолетнего тренда.

Текущая капитализация на 02.10.2024 г. при цене акций 99 руб = 235 млрд руб., что дает текущий P/E = 3,7.

Потенциальный промежуточный дивиденд = 6,6 руб., годовой может составить 13 руб. Форвардная дивидендная доходность-2024 = 13,1%.

Небольшой пакет акций Совкомфлота в моем портфеле имеется и покидать его не собирается. Не является индивидуальной инвестиционной рекомендацией.

Вся аналитика на сайте собрана здесь.

О SPO ТГК-14

Представьте, что вы — немолодая женщина в разводе. Полтора десятка лет назад ваш муж исчез в неизвестном направлении. Живете тихо-мирно, никого не трогаете. Вдруг откуда ни возьмись объявляется бывший, и как ни в чем ни бывало начинает за вами ухаживать и дарить шикарные подарки, говорить, что он сегодня не такой, как вчера, и ошибок прошлых он уже не повторит. Вы, так уж и быть, благосклонно принимаете ухаживания, но сразу после воссоединения новый старый муж неожиданно просит вас погасить кредит, взятый на подарки.

Собственно, в аналогичной ситуации находятся потенциальные покупатели акций ТГК-14 перед SPO сегодня, 4 октября 2024 года.

Компания, до 2022 года принадлежавшая РЖД, а до этого Григорию Березкину, уныло выживала без всякой существенной прибыли, не забывая о щедрых бонусах руководству и регулярно напоминая местным жителям о себе авариями на ТЭЦ-1 посреди Улан-Удэ. Дивидендов не было с 2007 г.

Об этом я говорил ещё весной 2021 г. в интервью «Информ-Полису» по поводу очередной попытки РЖД избавиться от столь ценного актива.

В январе 2022 г. 92% акций ТГК-14 покупает АО «Дальневосточная управляющая компания» (ДУК) под руководством Виктора Мясника, взяв на покупку кредит 3,2 млрд руб., и тут же перевешивает долги на купленную компанию.

Всего задолженность ТГК-14 по кредитам выросла за 2 года в 4 раза — с 2 до почти 8 млрд руб. Чистый долг (с учетом денег на счетах) увеличился с 1,2 до 3,3 млрд руб. Справедливости ради отмечу, что компания за 2 года нарастила прибыль в 12 раз, заработав за этот период 2,1 млрд руб.

Однако дивидендов удалось выплатить аж 2,4 млрд руб. Как? Очень просто — за счет увеличения долга. Не напоминает МТС? У инвесторов от радости в зобу дыханье сперло от такой щедрости, и они разогнали капитализацию ТГК-14 до 15,5 млрд руб, благо в свободном обращении всего 6% акций, так что денег для разгона нужно совсем немного.

Ну, а теперь что нужно сделать владельцам компании? «Незнайку на Луне» читали? Правильно — продать лунатикам акции общества гигантских растений. Желательно подороже.

Момент выбран идеально:

✔️Компания из-за жирных дивидендов оценивается в 10 (!) годовых прибылей, что фантастически дорого для российского фондового рынка, дороже только вечно переоцениваемый IT-сектор,

✔️Прибыль по итогам первого полугодия падает на 25% год к году; далеко идущих выводов за полгода делать не стоит, тем не менее, сигнал тревожный.

✔️Кредитные платежи при таких объемах долга и такой ставке ЦБ подскочили раз в 5 по сравнению с 2021 годом.

Так что ДУК кует железо, пока горячо, продавая свои 20% акций ТГК-14 за 3 млрд рублей именно сейчас. Как же убедить лунатиков потенциальных инвесторов купить?

Опять очень просто. Со среды во ВСЕХ инвестиционных телеграм-каналах появляются похожие как близнецы статьи о том, какие замечательные акции такой замечательной компании ТГК-14 можно купить 4 октября, и что такое бывает раз в жизни, да и то не с каждым. Одного меня терзают смутные сомнения, что это «ж-ж-ж» — неспроста?

И ведь ничего криминального в этой схеме нет. Все по закону, чинно и прилично, комар носа не подточит. Обычный капитализм во всей красе. Возможно, я ошибаюсь, и мажоритарные акционеры продолжат улучшать ситуацию на этом близком сердцу каждого улан-удэнца предприятии, вкладывать привлеченные средства в строительство ТЭЦ-2, наращивать прибыльность.

В успехе SPO (вторичного публичного размещения) ТГК-14 не сомневаюсь ни на минуту. Все сделано профессионально. Желающие купить билет в этот цирк найдутся. Я же покупать этот бизнес по такой цене не готов. Возможно, когда-нибудь возникнут более благоприятные условия, там и поглядим.

Ни в коем случае не является индивидуальной инвестиционной рекомендацией. Думайте сами, решайте сами.

Можно ли заработать на импортозамещении? Группа Астра. Отчет МСФО за 2023 г. и 2 кв 2024 г.

«База»