Коммерческая ипотека в США. Еще один признак кризиса финансового сектора.

Коммерческая ипотека - это системообразующий класс активов объемом около 20 триллионов долларов, кризис в котором стремительно развивается. Коммерческая недвижимость упала в цене, офисный бизнес сталкивается с двумя серьезными проблемами, одна из которых — ухудшение экономических и финансовых условий, а другая — работа из дома. Кроме того, аналитики Moody's считают, что почти треть офисных зданий в 80 крупнейших агломерациях можно считать "устаревшими".

Давайте разберемся, что происходит сейчас, что будет происходить дальше и к чему может привести кризис в этом секторе.

Хуже чем в 2008-2010 годах

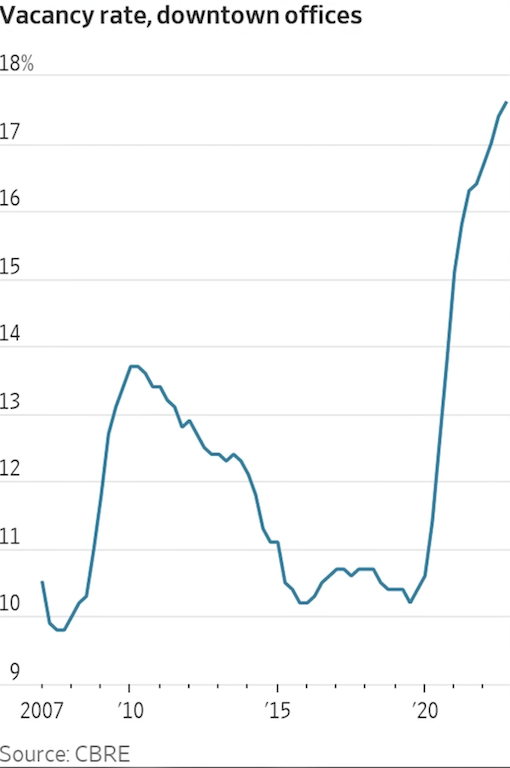

В недавнем отчете СBRE было указано, что в 4 квартале 2022 года вакантные площади офисов в США составили 17.4%, что является историческим максимумом. Рост доли вакантных площадей начался вместе с началом пандемии, в начале 2020 года. При этом, даже в 2010 году, на пике кризиса рынка недвижимости, доля вакантных площадей не превышала 14% и вернулась к среднему уровню около 10% к 2015 году. Текущий рост доли вакантных площадей выглядит буквально параболическим.

Что это на самом деле означает и каковы последствия? Если уровень вакантных площадей растет, то доход собственника недвижимости падает и в текущих условиях он падает быстро. Мы можем предположить, что увеличение доли вакантных площадей, скорее всего, не вернется к своей исторической средней. По меньшей мере, точно не в ближайшие годы. Во-первых, тенденция по работе из дома на удаленке, скорее всего, не затухнет полностью. Во-вторых, если экономика США войдет в рецессию или депрессию, доходы собственников упадут еще сильнее. В этом можно не сомневаться.

Не стоит забывать, что процентные ставки значительно выросли за последний год и многим из собственников недвижимости приходится прямо сейчас рефинансировать свой долг. Они могли покупать здания с привлечением кредита под 3-4% и сейчас, 3-4-5 и более лет спустя им приходится рефинансировать долг под 6-7-8%. Это означает, что процентные платежи по долгу будут значительно выше, чем раньше, а чистый доход инвестора будет значительно ниже. При этом, ставка капитализации недвижимости (cap rate) растет.

Ухудшающиеся рыночные условия

Почему ставка капитализации растет? Потому что, в первую очередь, растут доходности по безрисковым активам. А мы с вами помним, что ожидаемая доходность актива это безрисковая доходность плюс премия за риск. Если доходность, скажем, по 10-летним казначейским облигациям вырастает с 0.6% до 3.5%, то покупка недвижимости с доходностью, допустим, 4.0% никак не отражает соотношение риск/доходность данного актива. Хотя при ставке по 10-летним казначейским облигациям в 0.6% это имело смысл.

Теперь давайте рассмотрим, как снизится доход инвестора, вырастет ставка капитализации и как это отразится на цене недвижимости.

Цена недвижимости зависит от прибыли и ожидаемой доходности (той самой ставки капитализации).

Цена недвижимости = Прибыль / Ставка капитализации

Можно видеть, что при нулевой ставке ФРС доходность по 10-летним казначейским облигациям была в среднем около 2%, ставка капитализации в то же время была около 6,5%. То есть премия составляла порядка 4,5%. Доходности по 10-летним облигациям растут. Предположим, что ФРС-таки поднимет ставку до 5,25%, а доходность по 10-летним облигациям будет 5%. Предположим также, что доля вакантных площадей дорастет до 20% и там и остановится.

(Примечание: надо отметить, что когда инверсия кривой доходностей по казначейским облигациям пропадет, то есть доходность долгосрочных облигаций сравняется с доходностью краткосрочных и они подтянутся у уровню ставки ФРС, то скорее всего в финансовой системе начнутся проблемы большие, чем проблемы рынка коммерческой недвижимости, поскольку при росте доходностей на 1.5%+ падение цены 10-летних облигаций составит более 12%. Причем это коснется не только государственных облигаций, но и коммерческих облигаций, что создаст нереализованный убыток держателям долгосрочного долга в очередные триллионы долларов.)

Снижение прибыли и цен на коммерческую недвижимость

Экономика будет выглядеть примерно так. Для простоты расчета считаем, что снижение выручки от аренды прямо пропорционально отражается на прибыли, что в действительности, конечно, не так. Снижение прибыли будет даже больше, поскольку между выручкой и операционной прибылью есть еще кое какие расходы.

Пример 1.

Прибыль 1,000,000 долл.

Доходность 10-летних облигаций = 2%

Ставка капитализации = 6.5%

Цена недвижимости на момент покупки = 1,000,000 / 6.5% = 15,384,615 долл.

Доля заемных средств = 70%

Ставка по кредиту = 3%

Чистая прибыль = 1,000,000 - 70% х 15,384,615 х 3% = 676,923 долл.

Пример 2.

Прибыль 1,000,000 х 80% / (100% - 10%) х (100% + 1.2%) х (100% + 4.7%) х (100% + 8.6%) = 1,022,832 долл.

Здесь мы оптимистично повысили прибыль на инфляцию (CPI) за последние 3 года, чего скорее всего не было, и снизили прибыль на изменение вакантных площадей.

Доходность 10-летних облигаций = 5%

Ставка капитализации = 9.5%

Цена недвижимости на момент продажи = 1,022,832 / 9.5% = 10,766,652 долл.

При этом, если инвестор не хочет продавать эту недвижимость, не хочет фиксировать убыток, ему придется рефинансировать кредит в полном объеме по существующим ставкам. Поэтому:

Ставка по кредиту = 8%.

Чистая прибыль = 1,022,832 - 70% х 15,384,615 х 8% = 161,294 долл.

То есть падение цены недвижимости составит почти треть от первоначальной цены, а чистая прибыль сократится в 4 раза.

В принципе, все описанное уже происходит прямо сейчас в классе активов размером более 20 триллионов долларов. Если честно, не припомню, какого убытка хватило в 2008 году для того, чтобы запустить ипотечный кризис, но сейчас, очевидно, цифры выросли в разы, если не на порядок, но уже не в потребительской ипотеке, а в коммерческой ипотеке.

Ухудшающиеся финансовые условия

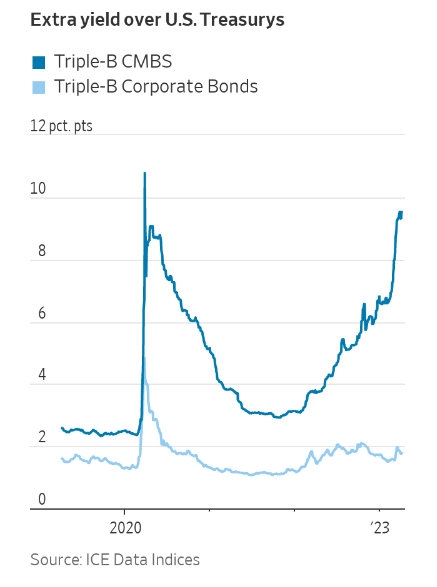

На графике выше мы видим спред для коммерческих ценных бумаг с ипотечным покрытием рейтинга ВВВ и корпоративных облигациями такого же рейтинга над доходностью 10-летних казначейских облигаций. Мы видим, что до пандемии спрэд составлял около 2.5-3%. В самом начале пандемии он подскочил выше 10% и сейчас он на том же кризисном уровне. Почему? Причины этого мы обсудили выше. Количество вакантных площадей увеличивается, доходы падают, что увеличивает риск дефолта по этим ипотечным ценным бумагам. Что характерно, условия, при которых спрэд подскочил до 10% в момент пандемии были совершенно другими. Многие в определенной мере думали, что приближается конец света. Ну или конец цивилизации. Или хотя бы конец мировой экономики. Сейчас такого фона нет. Уточню, чем выше спрэд, тем, условно говоря, выше оценка вероятности дефолта эмитента. Если начнутся дефолты в коммерческой ипотеке, то мы вполне можем увидеть повторение ипотечного кризиса 2008 года в версии 2.0.

Чтобы дать еще несколько цифр для понимания, давайте посмотрим на размер этого рынка в сравнении. Размер этого рынка, как мы уже видели, составляет около 20 триллионов долларов. При этом, рынок ипотеки жилой недвижимости составляет 35 триллионов долларов. Логичный вопрос, а какой спрэд по жилой недвижимости мы видели в 2008 году? Максимальный спрэд был 2%. Прописью: два процента. А сейчас по коммерческой ипотеке спрэд составляет 10%.

Но ключевой вывод из этого графика это именно то, о чем мы говорим в наших расчетах выше. Цены на коммерческую недвижимость снижаются, и снижаются быстро. Достаточно вспомнить недавнюю сделку Blackstone, который потерял 36% стоимости при продаже 13-этажной офисной башни класса А, которую они купили в 2014 году. Кроме того, по другому офисному объекту Blackstone стоимость здания упала в два раза, ниже размера долга, поэтому в этой сделке они потеряли весь инвестированный собственный капитал. Но не только они остались в минусе. Держатели коммерческих ипотечных бумаг, выпущенных под это здание тоже понесли убытки из-за падения цены на здание. И свежей информации о подобных сделках с офисной недвижимостью, где инвестор теряет 30-35-40-45% стоимости объекта достаточно много. Эта проблема будет долгосрочной и будет разворачиваться в течение ближайших одного-двух лет.

Сжимающееся кредитование

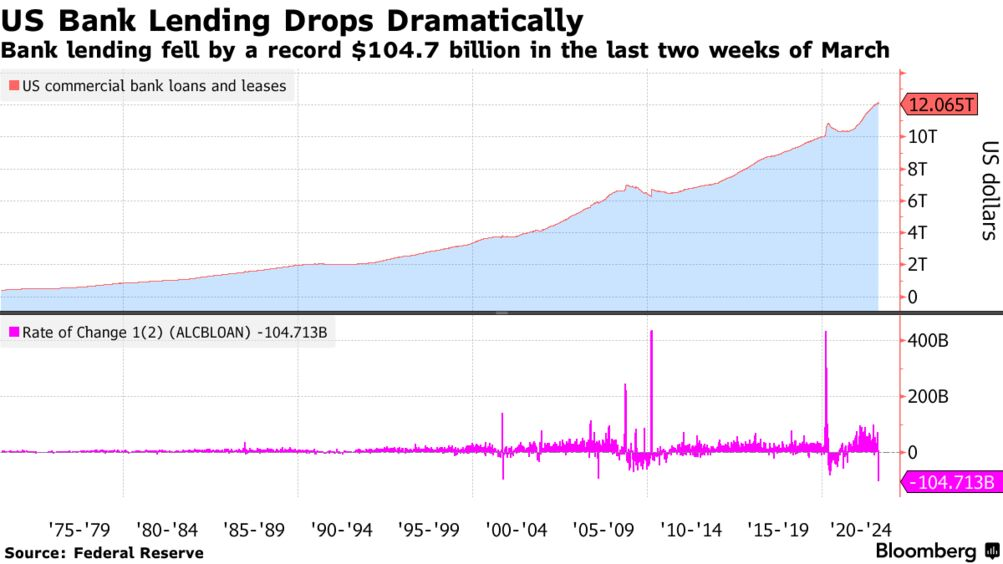

Давайте посмотрим на другой график, который начинается в 1975 году и доходит до сегодняшних дней. Это объемы банковского кредитования. Можно видеть, что данных график достаточно гладкий вплоть до кризиса 2008 года, где происходит снижение и дальнейший планомерный рост по еще более крутой траектории до пандемийного кризиса. После чего опять идет сильный рост до сегодняшних дней. Но обратите внимание на то, что происходит именно сейчас (розовая линия внизу). Мы видим рекордное сокращение объема банковского кредитования. Банковское кредитование за последние две недели сократилось на 104,7 миллиарда долларов.

Почему это имеет большое значение с точки зрения рынка коммерческой недвижимости? Потому что в течение ближайших двух лет на рынке коммерческой недвижимости будет необходимо рефинансировать долг в размере 1.5 триллиона долларов. Очевидно, что банки вынуждены снижать объемы кредитования. Что, если экономика при этом еще и войдет в рецессию? Или еще хуже - случится мировой финансовый кризис? Тогда происходить это рефинансирование кредитов будет на фоне продолжающегося снижения прибыли.

Заключение

В принципе, когда текущий кризис называют "пузырем всего", то это, с одной стороны, упрощение, а с другой стороны, чистая правда. И немудрено. Экономика 14 лет жила при низких ставках. За эти 14 лет все, кто мог, рефинансировал свой долг минимальным за всю историю ставкам и накупил активов с минимальной за всю историю доходностью. Теперь ставка ФРС растет и растет очень быстро и, соответственно, растут доходности по всем классам активов. Просто математически в этой ситуации не может быть ни одного держателя, например, долговых активов, который бы не потерял часть стоимости либо от падения цены на долговой актив, либо ежегодно на разнице между доходом по активу (например, кредиту) и возросшей ставкой по собственному фондированию.