Вебинар об инвестиционных планах на 1 квартал 2025 г.

«Оптимум»

Запись вебинара и слайды.

Заморозка вкладов VS здравомыслие

Давайте сегодня пробуем себя в новой рубрике, которую давно хотел начать, а потом развить до регулярной серии постов, посвященной макроэкономике. Уже который раз Центробанк повышает ключевую ставку в целях борьбы с инфляцией, и через это становятся весьма привлекательными для сбережения банковские вклады. Текущие ставки по ним беспрецедентно выгодны, и все, у кого есть хоть какие-то сбережения, стремясь спасти их от инфляции, пытаются вложить их куда-то, чтобы хоть какую-то копейку заработать.

Еще до того, как эту тему стали разгонять отдельные финансовые блогеры (буквально последнюю неделю как), внутри нашего маленького коллектива родился вопрос: а не повторится ли история с заморозкой вкладов? Ведь сейчас на счетах собраны огромные денежные суммы. Взять и не пустить эту массу обратно в оборот будет, с одной стороны, крайне заманчивым решением, но с другой стороны, конечно же, политическим самоубийством. Давайте всё-таки попробуем разобраться, как аналитики, могут или не могут в нынешних условиях в России ввести какие-то ограничения на снятие вкладов для населения?

Как мы подойдем к этому вопросу? Сначала пройдемся по примерам из истории, когда вклады, счета физических лиц в разных странах были заморожены (это случалось неоднократно и не только в России). Далее попробуем выделить основные факторы, которые присутствовали в тех или иных исторических примерах. Из этих факторов выберем повторяющиеся и общие, которые определим для себя как метрики для отслеживания.

Спойлер: никто не собирается в России прямо завтра замораживать вклады населения, однако существенное изменение каких-то макроэкономических показателей может в этом плане что-то изменить.

СССР 1991

Некоторые из моих читателей, возможно, даже застали эти события в осознанном возрасте. В январе 1991 года, по указу Михаила Горбачева, были заморожены средства граждан на их вкладах. До этого, Постановлением ВС СССР от 11.121990 года № 1830-1 средства на счетах в Сбербанке СССР были изъяты и направлены на финансирование дефицита бюджета СССР. Гражданам с января 1991 года разрешалось снимать до 500 рублей со счета в месяц (в номинале 1991 года). Также добавила масла в огонь одновременная денежная реформа Павлова, связанная с обменом старых купюр на новые. Вечером 22 января 1991 года было объявлено, что купюры, которые находятся на руках населения, перестанут считаться деньгами, и у всех есть три дня, чтобы обменять деньги на новые.

Зачем вообще это было сделано? Конечно же, полноценный разбор всей этой истории заслуживает отдельной статьи. Я сейчас пройдусь лишь по основным факторам. Основная причина — у населения скопилась на руках очень большая денежная масса, В РАЗЫ превышающая количество товарных запасов в стране. Рост зарплат в конце 80-х годов не сопровождался одновременным ростом производства товаров народного потребления, что приводило к их дефициту. Цены при этом не регулировались рыночным образом и были фиксированы, из-за чего возникла скрытая инфляция, когда цены не растут, однако товаров просто нет.

Итак, основные факторы заморозки денег в СССР — это дисбаланс между накопленной денежной массой на руках у населения и количеством товаров в стране, а также дефицит бюджета страны (см. также заморозка вкладов в сберкассах 1990).

Кипр 2013

В 2013 году на Кипре начался банковский кризис, который привёл в итоге к единовременным налогам (т.е. частичным конфискациям) на банковские вклады. Вкладчики банков Кипра должны были заплатить чуть менее 7% на вклады до 100 000 евро и почти 10% на более крупные суммы.

Какие факторы можно выделить в этом случае? Во-первых, это общий крен экономики Кипра на банковскую деятельность. Сумма вкладов в банках тогда составляла примерно 835% ВВП. Во-вторых, кризис на лопнувшем пузыре рынка недвижимости, куда вкладывались банки Кипра. Это сопровождалось дефолтом по греческим облигациям, также подкосившим банковские резервы. Активы проблемного банковского сектора составляли больше половины от суммы вкладов.

Аргентина 2001

Основные факторы: бюджетный дефицит, появившийся в результате политики приватизации и освобождения иностранных компаний от налогов. Для его погашения выпускались облигации, которые быстро превратились в пирамиду ГКО. Всё это происходило также на фоне привязки курса валюты к доллару. До реформ 2001 года курс аргентинского песо был фиксированным, но после либерализации курса он улетел в ад.

Греция 2015

Основные факторы те же — падение доходов бюджета, зависимость бюджета страны от туризма, который сократился в результате кризиса 2009 года, высокий госдолг.

Общие факторы

Мы видим, что во всех этих кейсах присутствовал дефицит бюджета страны плюс высокий госдолг. Второй важный показатель — высокая инфляция. В примерах Кипра и Греции также можно выделить платежный баланс, показывающий расхождение импортируемых и экспортируемых товаров и услуг.

Метрики

Теперь давайте поймем, где и что мы можем отслеживать. Первое, что нас будет интересовать, — это денежная масса в стране. Есть график, показывающий рост денежного агрегата М2 (сумму денег в экономике). М2 является суммой наличных средств в обороте ПЛЮС текущие счета населения и организаций (банковские карты, расчетные счета физических и юридических лиц) ПЛЮС срочные депозиты.

С 01.01.2011 по 01.08.2024 денежный агрегат М2 вырос с 20 до 104,3 трлн рублей. Однако, здесь скрыты денежные средства организаций, которые нас сейчас не особо волнуют. Введем условный показатель Мх, равный сумме наличных средств в обращении ПЛЮС текущие счета физлиц ПЛЮС срочные депозиты физлиц. Иными словами, очистим М2 от денег юридических лиц. За источник возьмем данные ЦБ из «Структуры денежного агрегата М2».

В январе 2011 года денежная Мх составляла 8 триллионов рублей, сейчас (на 01.08.2024) она составляет 49 триллионов рублей. С начала 2020 года темпы среднемесячного роста этой массы составляют 1,25%, а с начала 2024 года — 1,9%. Темпы прироста Мх увеличились в этому году в 1,5 раза. Стоит отметить также ежегодные резкие увеличения Мх в январе каждого года, с последующим оттоком средств в феврале.

Теперь посмотрим, как менялась масса Мх от года к году. Мы видим, что за 2023 год она особенно сильно выросла (+27% к Мх на 01.01.2023). Что будет в этом году? У нас есть данные только на 1 августа, поэтому в конце сентября я обновлю всю эту таблицу. Просто линейно экстраполируя, можно предположить прирост Мх за 2024 в 24%.

Теперь сравним рост Мх помесячно скользящим способом, по отношению к периоду в -12 месяцев. Здесь картина самая волнующая. Если на начало 2022 года Мх росло за год темпами 6-8% в год, то сейчас она растет темпом 30-32% в год. Это объясняется беспрецедентным ростом депозитов, вызванных монетарной политикой ЦБ.

Наконец, рассмотрим отношение денежной массы Мх к ВВП, которое выросло с 16-17% в 2012 году до 26% в настоящий момент. Значение ВВП за 2024 также расчетное и приблизительное, взято на основании оценок других экспертов.

Анализ инфляции

Инфляция в последние годы выше, чем в период с 2016 по 2021 год, вышла на уровень значений кризисных 2010 и 2014 годов. Можно сказать, что инфляция уже вполне ощутимая, но явно не смертельно опасная для экономики.

Дефицит бюджета

Дефицит бюджета за 2023 год составил 3 трлн рублей, аналогично в 2022 году, однако текущие показатели демонстрируют существенное улучшение. Ниже представлена таблица, показывающая помесячное исполнение федерального бюджета (источник Минфин России). Значения за последующие месяцы в пределах года включают в себя предыдущие.

Очевидны два важных вывода. Во-первых, дефицит бюджета за первые 8 месяцев 2024 года сократился более чем в 6 раз (!), с 2128,2 млрд руб на 01.08.23 до 331,4 млрд руб на 01.08.2024. Во-вторых, доходы бюджета в 2024 году растут быстрее расходов: +36% против +22%, т. е. опережают почти в 1.5 раза. При этом, ненефтегазовые доходы выросли на 79%, а нефтегазовые на 56%. Россия стала зарабатывать на треть больше в этом году, и это хорошо.

Платежный баланс

Количество товаров в стране определяется внутренним производством и их импортом. Импорт сейчас сильно осложнен санкциями, наложенными на нас странами Запада. Динамику импорта и экспорта можно отследить в отчете ЦБ за 2й квартал по платежному балансу. Данный отчет от 17 июля 2024, а это значит, что скоро должен выйти аналогичный за 3й квартал. Внешняя торговля сейчас, к сожалению, ничем не радует и снизилась на 8% в годовом исчислении. Основные проблемы связаны с затруднившейся логистикой и финансовыми расчетами. В особенности отмечается падение химической промышленности и импорте машин и оборудования.

Просрочка по ипотеке

По аналогии с Кипром, также нужно взять на мониторинг долю и объем просроченных ипотечных кредитов в России. Последние 5 лет граждане активно набирали льготную ипотеки, что повлияло и на общую закредитованность населения, и на структуру активов банков. Проблемы с погашением ипотечных кредитов может привести к серьезным проблемам в банковской отрасли страны. За последние 12 месяцев объем просроченной ипотеки вырос с 57 млрд рублей до 73 млрд рублей (+28%), и вышел на уровень показателей декабря 2020 года. При этом, доля просроченной ипотеки остается на уровне 0,34% от общей суммы.

Выводы

Заморозка (тем более — конфискация) вкладов у населения сейчас не стоит на повестке дня. Подобное решение будет являться фундаментальным нарушением той линии развития экономики и общества («общественным договором»), которую последние годы декларируют российские власти. Т.е. это будет означать разворот на 180 градусов относительно текущей, последовательно выстраиваемой политики на рост экономики и доверие к финансовому рынку России. Тем не менее, сейчас в экономике есть отдельные факторы которые при своем неконтролируемом развитии, могут привести к этому нежелательному ДЛЯ ВСЕХ СТОРОН решению. Поэтому данный риск можно считать маловероятным, но исключать его полностью нельзя. Равно как и не стоит переживать и тревожиться из-за него на постоянной основе, и резко предпринимать какие-то телодвижения.

То, что будет написано ниже, не является инвестиционной или финансовой рекомендацией, просто поделюсь своими мыслями и соображениями по возможным действиям. Если бы у меня были сбережения, то я бы вел себя следующим образом:

- Мониторил бы на регулярной основе обозначенные выше макроэкономические показатели (и это будет сделано отдельной рубрикой)

- Хранил бы на вкладах не более гарантировано застрахованной АСВ суммы (т.е. 1 400 000 рублей). В теории, сценарий с заморозкой и ограничениями на снятие денег может вводиться не сразу на всех, а, например, только на владельцев сумм свыше этого лимита.

- При выходе макроэкономических показателей за границы допустимых (про это можем порассуждать в следующей статье, равно как и поискать аналогичные у дефолтных стран), переводил средства из безналичной формы в другие (наличка, крипта, товарные запасы).

- Не забывал золотую фразу финансовой грамотности, что «деньги в деньгах не сберегаются». Т.е. вкладывал бы средства в первую очередь в другие формы активов, в том числе в свой профессиональный рост и\или бизнес.

Вот, а чтобы эти сбережения у меня наконец появились — подписывайтесь на наш Sponsr, где в закрытом разделе есть статьи и видео с аналитикой по другим рискам в наше неспокойное время!)

На сегодня все. Пишите в комментариях, был ли вам интересен и полезен данный анализ, с чем вы согласны или не согласны. Я буду крайне рад, если среди моих читателей найдется эксперт в экономике, который укажет мне на ошибки. Однако, это не относится к «жопоголикам», у которых вечно государство во всем виновато и «вот-вот все окончательно рухнет». Критика должна быть аргументирована на уровне приведенного анализа, или лучше). Берегите себя, свои деньги и свои нервы.

Развитые страны отказываются от контроля ставки?

Очередная публикация на Эксперте, посвящённая растущему (на этот раз — мировому) разочарованию во всяких традиционных методах управления экономикой. Интересно, что российские власти шажок за шажочком присоединяются к общему хору!

Стрим на «Грозе»

«Сторонник дефицитов»

запись недавнего стрима

Что сделали и ещё сделают с российской экономикой?

«Сторонник дефицитов»

что экономические власти придумают теперь?

Дефицит бюджета (и прочие вопросы экономики)

Если изголодались по длительным обсуждением, то милости просим к развёрнутому обсуждению в гостях у Олега Комолова.

Правда об инфляции

Продолжение "нормализации" российской экономической политики (как фискальной, так и ДКП) — ведущая тема для обсуждения и комментариев ответственных лиц.

Сегодня мы публикуем авторский перевод любопытной статьи сторонников гетеродоксальной школы CASP (Capital as Power) "Правда об инфляции". В ней авторы ставят под сомнение адекватность самой популярной инфляционной метрики — индекса потребительских цен (ИПЦ).

Можно ли и дальше пытаться его таргетировать, или подобные цели способны нанести больше вреда, чем принести пользы?

Надеемся, что подобное обсуждение покажется нашей аудитории лишённым смысла, ну или просто поможет скоротать время в ожидании нового контента.

Спасибо за внимание!

IS-LM и революция Кейнса

«Сторонник дефицитов»

Неужели начинается Серьёзный Разговор?

Что не так с "инфляционными ожиданиями"?

На днях закончили затянувшиеся перевод и редактуру известной (в узких кругах) статьи с критикой идеи "инфляционных ожиданий". С большим удовольствием делимся со всеми желающими финальным материалом на нашем сайте.

Приятного теоретического погружения самым любопытным!

Чем опасны высокие ставки?

В новой заметке на сайте вкратце рассказываем про выводы последних исследований, посвящённых анализу последствий высоких процентных ставок. Кто бы мог подумать, но оказывается, что долгосрочный эффект снижения роста сохраняется на довольно длительное время и не очень хорошо работает в обратную сторону.

Приятного чтения!

Сработает ли в России "экономика предложения"?

В новой публикации на сайте делимся своим развёрнутым мнением о перспективах "экономики предложения" в России. Если что, контурам новой системы было посвящено несколько выступлений на минувшем ПМЭФ, не занятых атлетическими упражнениями.

Последствия внедрения ИИ: экономический бум или структурная безработица

«Помощник экономиста»

О кризисе экономической статистики

«Помощник экономиста»

Коммерческая ипотека в США. Еще один признак кризиса финансового сектора.

Коммерческая ипотека - это системообразующий класс активов объемом около 20 триллионов долларов, кризис в котором стремительно развивается. Коммерческая недвижимость упала в цене, офисный бизнес сталкивается с двумя серьезными проблемами, одна из которых — ухудшение экономических и финансовых условий, а другая — работа из дома. Кроме того, аналитики Moody's считают, что почти треть офисных зданий в 80 крупнейших агломерациях можно считать "устаревшими".

Давайте разберемся, что происходит сейчас, что будет происходить дальше и к чему может привести кризис в этом секторе.

Хуже чем в 2008-2010 годах

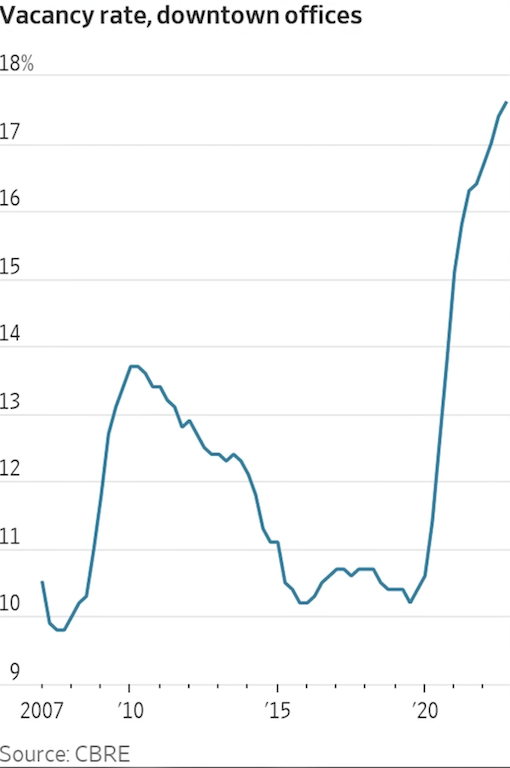

В недавнем отчете СBRE было указано, что в 4 квартале 2022 года вакантные площади офисов в США составили 17.4%, что является историческим максимумом. Рост доли вакантных площадей начался вместе с началом пандемии, в начале 2020 года. При этом, даже в 2010 году, на пике кризиса рынка недвижимости, доля вакантных площадей не превышала 14% и вернулась к среднему уровню около 10% к 2015 году. Текущий рост доли вакантных площадей выглядит буквально параболическим.

Что это на самом деле означает и каковы последствия? Если уровень вакантных площадей растет, то доход собственника недвижимости падает и в текущих условиях он падает быстро. Мы можем предположить, что увеличение доли вакантных площадей, скорее всего, не вернется к своей исторической средней. По меньшей мере, точно не в ближайшие годы. Во-первых, тенденция по работе из дома на удаленке, скорее всего, не затухнет полностью. Во-вторых, если экономика США войдет в рецессию или депрессию, доходы собственников упадут еще сильнее. В этом можно не сомневаться.

Не стоит забывать, что процентные ставки значительно выросли за последний год и многим из собственников недвижимости приходится прямо сейчас рефинансировать свой долг. Они могли покупать здания с привлечением кредита под 3-4% и сейчас, 3-4-5 и более лет спустя им приходится рефинансировать долг под 6-7-8%. Это означает, что процентные платежи по долгу будут значительно выше, чем раньше, а чистый доход инвестора будет значительно ниже. При этом, ставка капитализации недвижимости (cap rate) растет.

Ухудшающиеся рыночные условия

Почему ставка капитализации растет? Потому что, в первую очередь, растут доходности по безрисковым активам. А мы с вами помним, что ожидаемая доходность актива это безрисковая доходность плюс премия за риск. Если доходность, скажем, по 10-летним казначейским облигациям вырастает с 0.6% до 3.5%, то покупка недвижимости с доходностью, допустим, 4.0% никак не отражает соотношение риск/доходность данного актива. Хотя при ставке по 10-летним казначейским облигациям в 0.6% это имело смысл.

Теперь давайте рассмотрим, как снизится доход инвестора, вырастет ставка капитализации и как это отразится на цене недвижимости.

Цена недвижимости зависит от прибыли и ожидаемой доходности (той самой ставки капитализации).

Цена недвижимости = Прибыль / Ставка капитализации

Можно видеть, что при нулевой ставке ФРС доходность по 10-летним казначейским облигациям была в среднем около 2%, ставка капитализации в то же время была около 6,5%. То есть премия составляла порядка 4,5%. Доходности по 10-летним облигациям растут. Предположим, что ФРС-таки поднимет ставку до 5,25%, а доходность по 10-летним облигациям будет 5%. Предположим также, что доля вакантных площадей дорастет до 20% и там и остановится.

(Примечание: надо отметить, что когда инверсия кривой доходностей по казначейским облигациям пропадет, то есть доходность долгосрочных облигаций сравняется с доходностью краткосрочных и они подтянутся у уровню ставки ФРС, то скорее всего в финансовой системе начнутся проблемы большие, чем проблемы рынка коммерческой недвижимости, поскольку при росте доходностей на 1.5%+ падение цены 10-летних облигаций составит более 12%. Причем это коснется не только государственных облигаций, но и коммерческих облигаций, что создаст нереализованный убыток держателям долгосрочного долга в очередные триллионы долларов.)

Снижение прибыли и цен на коммерческую недвижимость

Экономика будет выглядеть примерно так. Для простоты расчета считаем, что снижение выручки от аренды прямо пропорционально отражается на прибыли, что в действительности, конечно, не так. Снижение прибыли будет даже больше, поскольку между выручкой и операционной прибылью есть еще кое какие расходы.

Пример 1.

Прибыль 1,000,000 долл.

Доходность 10-летних облигаций = 2%

Ставка капитализации = 6.5%

Цена недвижимости на момент покупки = 1,000,000 / 6.5% = 15,384,615 долл.

Доля заемных средств = 70%

Ставка по кредиту = 3%

Чистая прибыль = 1,000,000 - 70% х 15,384,615 х 3% = 676,923 долл.

Пример 2.

Прибыль 1,000,000 х 80% / (100% - 10%) х (100% + 1.2%) х (100% + 4.7%) х (100% + 8.6%) = 1,022,832 долл.

Здесь мы оптимистично повысили прибыль на инфляцию (CPI) за последние 3 года, чего скорее всего не было, и снизили прибыль на изменение вакантных площадей.

Доходность 10-летних облигаций = 5%

Ставка капитализации = 9.5%

Цена недвижимости на момент продажи = 1,022,832 / 9.5% = 10,766,652 долл.

При этом, если инвестор не хочет продавать эту недвижимость, не хочет фиксировать убыток, ему придется рефинансировать кредит в полном объеме по существующим ставкам. Поэтому:

Ставка по кредиту = 8%.

Чистая прибыль = 1,022,832 - 70% х 15,384,615 х 8% = 161,294 долл.

То есть падение цены недвижимости составит почти треть от первоначальной цены, а чистая прибыль сократится в 4 раза.

В принципе, все описанное уже происходит прямо сейчас в классе активов размером более 20 триллионов долларов. Если честно, не припомню, какого убытка хватило в 2008 году для того, чтобы запустить ипотечный кризис, но сейчас, очевидно, цифры выросли в разы, если не на порядок, но уже не в потребительской ипотеке, а в коммерческой ипотеке.

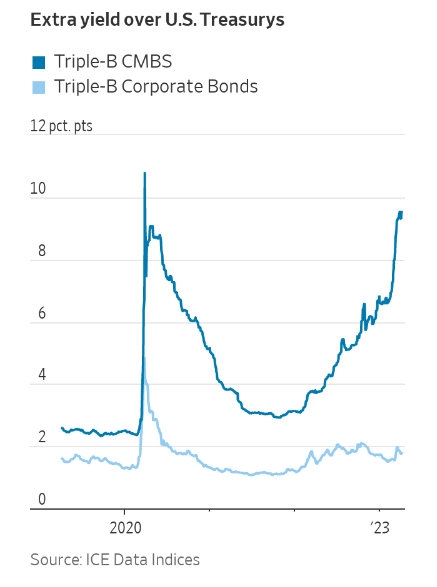

Ухудшающиеся финансовые условия

На графике выше мы видим спред для коммерческих ценных бумаг с ипотечным покрытием рейтинга ВВВ и корпоративных облигациями такого же рейтинга над доходностью 10-летних казначейских облигаций. Мы видим, что до пандемии спрэд составлял около 2.5-3%. В самом начале пандемии он подскочил выше 10% и сейчас он на том же кризисном уровне. Почему? Причины этого мы обсудили выше. Количество вакантных площадей увеличивается, доходы падают, что увеличивает риск дефолта по этим ипотечным ценным бумагам. Что характерно, условия, при которых спрэд подскочил до 10% в момент пандемии были совершенно другими. Многие в определенной мере думали, что приближается конец света. Ну или конец цивилизации. Или хотя бы конец мировой экономики. Сейчас такого фона нет. Уточню, чем выше спрэд, тем, условно говоря, выше оценка вероятности дефолта эмитента. Если начнутся дефолты в коммерческой ипотеке, то мы вполне можем увидеть повторение ипотечного кризиса 2008 года в версии 2.0.

Чтобы дать еще несколько цифр для понимания, давайте посмотрим на размер этого рынка в сравнении. Размер этого рынка, как мы уже видели, составляет около 20 триллионов долларов. При этом, рынок ипотеки жилой недвижимости составляет 35 триллионов долларов. Логичный вопрос, а какой спрэд по жилой недвижимости мы видели в 2008 году? Максимальный спрэд был 2%. Прописью: два процента. А сейчас по коммерческой ипотеке спрэд составляет 10%.

Но ключевой вывод из этого графика это именно то, о чем мы говорим в наших расчетах выше. Цены на коммерческую недвижимость снижаются, и снижаются быстро. Достаточно вспомнить недавнюю сделку Blackstone, который потерял 36% стоимости при продаже 13-этажной офисной башни класса А, которую они купили в 2014 году. Кроме того, по другому офисному объекту Blackstone стоимость здания упала в два раза, ниже размера долга, поэтому в этой сделке они потеряли весь инвестированный собственный капитал. Но не только они остались в минусе. Держатели коммерческих ипотечных бумаг, выпущенных под это здание тоже понесли убытки из-за падения цены на здание. И свежей информации о подобных сделках с офисной недвижимостью, где инвестор теряет 30-35-40-45% стоимости объекта достаточно много. Эта проблема будет долгосрочной и будет разворачиваться в течение ближайших одного-двух лет.

Сжимающееся кредитование

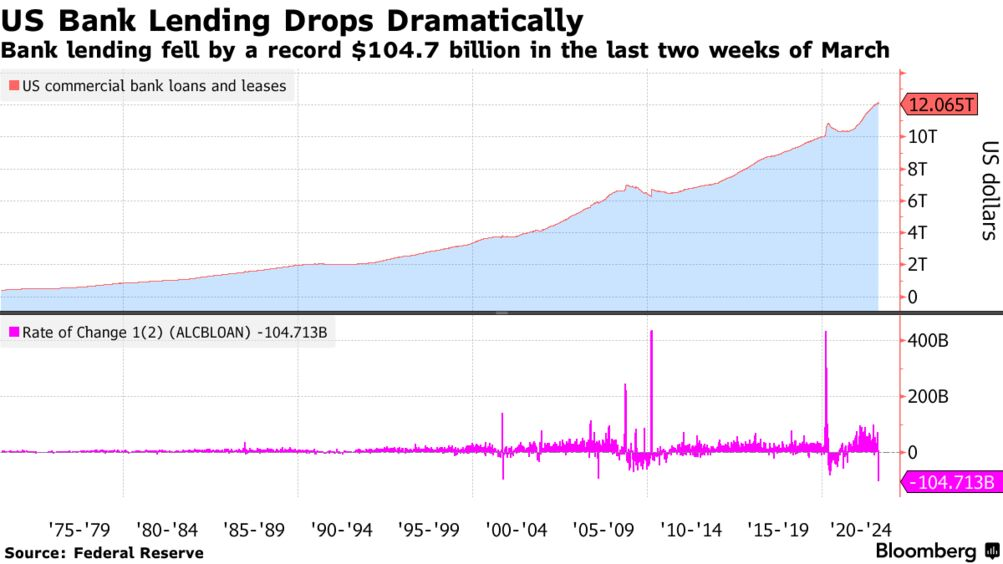

Давайте посмотрим на другой график, который начинается в 1975 году и доходит до сегодняшних дней. Это объемы банковского кредитования. Можно видеть, что данных график достаточно гладкий вплоть до кризиса 2008 года, где происходит снижение и дальнейший планомерный рост по еще более крутой траектории до пандемийного кризиса. После чего опять идет сильный рост до сегодняшних дней. Но обратите внимание на то, что происходит именно сейчас (розовая линия внизу). Мы видим рекордное сокращение объема банковского кредитования. Банковское кредитование за последние две недели сократилось на 104,7 миллиарда долларов.

Почему это имеет большое значение с точки зрения рынка коммерческой недвижимости? Потому что в течение ближайших двух лет на рынке коммерческой недвижимости будет необходимо рефинансировать долг в размере 1.5 триллиона долларов. Очевидно, что банки вынуждены снижать объемы кредитования. Что, если экономика при этом еще и войдет в рецессию? Или еще хуже - случится мировой финансовый кризис? Тогда происходить это рефинансирование кредитов будет на фоне продолжающегося снижения прибыли.

Заключение

В принципе, когда текущий кризис называют "пузырем всего", то это, с одной стороны, упрощение, а с другой стороны, чистая правда. И немудрено. Экономика 14 лет жила при низких ставках. За эти 14 лет все, кто мог, рефинансировал свой долг минимальным за всю историю ставкам и накупил активов с минимальной за всю историю доходностью. Теперь ставка ФРС растет и растет очень быстро и, соответственно, растут доходности по всем классам активов. Просто математически в этой ситуации не может быть ни одного держателя, например, долговых активов, который бы не потерял часть стоимости либо от падения цены на долговой актив, либо ежегодно на разнице между доходом по активу (например, кредиту) и возросшей ставкой по собственному фондированию.

Если вдруг случится мировой финансовый кризис.

Полагаю, что многие почувствовали, что последний год в воздухе витает ожидание какого-то глобального экономического... кризиса. В принципе, он даже не витает, а уже происходит. Но все познается в сравнении. Все вспоминают так называемый Мировой Финансовый Кризис 2008 года как нечто выдающееся. Действительно, он и было чем-то выдающимся, потому что затронул он многие отрасли и экономики. Теперь мы видим новые "угрозы". То ли надо бояться глобальной рецессии. То ли надо бояться широкомасштабного финансового кризиса. То ли надо бояться инфляции. То ли надо бояться дедолларизации и падения курса доллара. Последнего бояться точно не надо, потому что вы знаете наверняка - если случится Мировой Финансовый Кризис 2.0, то именно доллар будет расти, а все остальное падать. Причина в том, что на сегодня мы имеем глобальную финансовую систему, построенную на гигантском фундаменте из сотен триллионов долга, номинированного в долларах.

Опасность сломанного звена в финансовой системе

Представьте себе цепочку долларовых долгов, в которой у вас есть один доллар, который снова, и снова, и снова ссужается от одного финансового учреждения к другому. Если одно звено в этой цепочке сломается, вся система выйдет из строя, поскольку этот самый доллар из цепочки исчезает.

В этой ситуации, доллар должен быстро и значительно укрепиться по отношению к другим активам, другим валютам, а также к товарам и услугам. Кризис долларовой ликвидности может наступить так быстро, что банки остановят платежи, как это уже было в 2008 году и начнут скатываться в банкротство, прежде чем регулирующие органы смогут вмешаться с планом спасения.

Учитывая размер и размах всего текущего глобального долларового долга и объема рынка деривативов, стоимость плана спасения, который необходим, чтобы спасти систему, если одно звено в этой цепи сломается, может составлять буквально сотни триллионов долларов.

Возможные сценарии в случае краха мировой финансовой системы

Итак, мы видим возможный сценарий, в котором происходит следующее: финансовое учреждение номер один (кто сказал Дойче банк?) не выполняет свои обязательства в долларах перед своими контрагентами/кредиторами. Это означает, что все контрагенты банка не смогут получить доллары, которые им нужны для исполнения уже собственных долларовых обязательств. В этой ситуации им нужно что-то продать для того, чтобы получить доллары, в которых они нуждаются, либо, если это, например, иностранный банк, не только продать долларовые активы, но и продать свои евро или йены и купить доллары. Это оказывает давление как на цены активов, которые они продают, так и на курс их валют по отношению к доллару. Доллар начинает резко расти, все вынуждены идти и бороться за доллары, поскольку их потери в собственных валютах становятся все больше и больше. Глобальная борьба за доллары нарастает, доллар становится недоступным, а затем ФРС приходит и печатает достаточное количество долларов, чтобы раздать их центральным банкам и закрыть эти кассовые разрывы. Это именно то, что в текущей инфляционной ситуации может серьезно пошатнуть статус доллара. Для того, чтобы разобраться получше, давайте начнем с ситуации с американскими банками.

Ситуация с банками в США

Silicon Valley Bank (SVB) является хорошим рафинированным примером текущих проблем (местами, значительных, а местами, не таких значительных) американских банков, которые возникли в текущей рыночной конъюнктуре. Как и любой другой банк, они брали у вкладчиков и кредиторов доллары и ссужали их. Ни у одного банка на самом деле нет ваших долларов. Они выдают долларовый кредит или покупают долларовые долговые бумаги почти в тот же момент, когда вы их положили на свой депозит. SVB, как и другие банки, формировал свои активы во многом за счет покупки казначейских облигаций. Они считаются безрисковыми, пока вы можете удерживать их до погашения. Но если все вкладчики банка вдруг захотят вернуть свои доллары, банку придется продать со своего баланса какие-то ценные бумаги. Поскольку покупались эти ценные бумаги преимущественно в эпоху, когда по депозитам вкладчиков платилось 0-0,5%, а ставка ФРС была равна нулю, то при текущем повышении ставки ФРС они соответствующим образом упали в цене.

(Примечание: Если у инвестора в казначейские облигации стоимость привлеченных денег/ставка ФРС равна условно 0%, а требуемая доходность составляет, например, 2%, то его полностью устраивает покупка облигации за 100 долларов с купоном 2%. Если же стоимость денег на рынке вырастает до 5%, а требуемая доходность составляет хотя бы те же 5%, то покупатель облигаций уже не готов платить за них 100 долларов. Ему нужна более низкая цена, чтобы обеспечить себе требуемую доходность 5%. Если в нашем примере предположить, что речь идет о сроке погашения облигации на момент приобретения в 10 лет, то при купоне 2 доллара в год, то есть 2% от номинальной стоимости облигации, только при цене 77 долларов покупатель получит доходность 5% годовых, а банк, в случае, если он будет вынужден эту облигацию продать, зафиксирует убыток 23 доллара.)

В принципе, это касается не только облигаций, но любого кредита, выданного по "старым" ставкам до повышения ставки ФРС. Если посчитать приведенную стоимость этих долгов по текущей ставке, можно увидеть, что она будет в минусе. При условии, что стоимость фондирования банка будет расти и банк по выданным ранее кредитам не сможет повышать ставку (если кредит выдан не по плавающей ставке, а по фиксированной), банк начнет видеть снижение своей прибыли даже без продажи актива с убытком, просто за счет сокращения своей процентной маржи на фоне роста стоимости его заимствований. Для этого ставке ФРС достаточно продержаться на высоком уровне достаточное время, пока все вкладчики банков наконец не оценят бесперспективность удержания своих средств по ставке значительно меньше инфляции.

Поскольку инфляция все еще высокая, а банки платят по депозитам смешные 0,5-1%, вкладчики уже переводят свои деньги в фонды денежного рынка. Кроме того, вкладчики переживают о риске удержания депозитов в небольших банках и переводят свои деньги в крупные банки. Бегство вкладчиков от депозитов со ставками ниже 1% в фонды денежного рынка (вкладывающие деньги в "надежные" краткосрочные облигации), дающие доходность 3,5-4,5% вынуждает банки бороться за вкладчиков, чтобы предотвратить их бегство, повышая ставки по депозитам и, поскольку их стоимость фондирования растет, им приходится повышать ставки по кредитам для заемщиков.

Таким образом, текущий "долговой кризис" можно разбить на несколько составляющих его проблем для банков и заемщиков:

а)Снижение рыночной стоимости долговых ценных бумаг на балансах банков (казначейские облигации, ипотечные облигации, коммерческие ипотечные облигации, коммерческие облигации и пр.);

б)Рост стоимости фондирования (ставок депозитов и межбанковских кредитов) банков;

в)Проблемы с ликвидностью из-за оттока вкладов, что вынуждает банки продавать облигации с баланса с убытком либо пополнять свою ликвидность за счет финансирования от ФРС (достаточно дорогого, под 5%) под залог этих ценных бумаг по номинальной стоимости (то есть брать кредит 100 долларов, несмотря на то, что облигация по рынку стоит 77);

г)Повышение ставки по кредитам для заемщиков.

Причем, повышение ставки по банковским кредитам соответствующим образом снижает прибыль заемщиков которым в текущей турбулентной ситуации и так несладко. Особенно "зомби-компаниям", планово-убыточным типа Uber (https://finance.yahoo.com/quote/UBER/financials?p=UBER). Что в определенной перспективе, безусловно, начнет приводить к банкротствам подобных компаний.

Один из лучших value-инвесторов всех времен и народов Уоррен Баффет говорит (https://www.cnbc.com/2023/04/12/warren-buffett-says-were-not-through-with-bank-failures.html), что банкротства банков мы еще обязательно увидим, но он не думает, что вкладчикам надо беспокоиться о своих вкладах, если что, их выручит правительство. Но поскольку акционеров этих банков никто выручать не будет, он сообщил, что продал значительную часть своих банковских акций с убытком около 13 млрд. долларов. Так что можно считать, что пока ФРС не понизит ставку проблем со стабильностью банковской системы (не только США, но и мировой) будет только больше. Мы ведь верим Уоррену Баффету?

Обратите внимание, что ставки повышает не только ФРС, но и другие центробанки - ЕЦБ, банк Японии и пр. Поэтому подобные проблемы, вызванные повышением ставок и доходностей, возникают не только внутри банковской системы США, но и вне её, в экономиках и валютах, где уровень долга даже выше, чем в США.

Риск за пределами банковской системы США

Мы с вами только что разобрались, что внутри банковской системы США уже существуют и проявляются соответствующие риски. Но, на самом деле, это лишь малая часть реальных проблем. Хотя бы потому, что внутри США есть ФРС, который имеет представление о том, что происходит в банковской системе. Они могут отреагировать, если банк терпит неудачу, каким-то образом спасти его, спасти вкладчиков. Могут включить механизмы, которые решат проблему, но не приведут к избыточному росту ликвидности на рынке.

Однако, существует минимум 65 триллионов долларов скрытого долларового долга по всему миру. Часть этого долга относится к системе "евродоллара". Это неудачное название, потому что на самом деле эти доллары не имеют никакого отношения ни к Европе, ни к валюте евро. Гораздо лучше было бы назвать их глобальными долларами или офшорными долларами. Википедия дает нам хорошее определение "Евродоллары — доллары, представляющие денежные средства в долларах США, помещённые их владельцами в банки, находящиеся за пределами США, главным образом в европейские банки.".

Эта система появилась в 1945 году по результатам Бреттон-Вудской конференции. Доллар стал глобальной резервной валютой, США начали "экспортировать" свои доллары по всему миру за счет того, что покупали за пределами США больше товаров и услуг, чем продавали.

Роль Федеральной резервной системы в создании новых долларов

ФРС - единственная структура, которая фактически может создавать или "печатать" новые доллары. Однако, и банки по всему миру несколько иным образом "создают" доллары за счет кредита (по-английски это называется "lend into existence"). Если вы положите десять долларов в какой-нибудь банк на счет, этот банк выдаст кредит на девять из них кому-нибудь. Заемщик, получивший эти 9 долларов заплатит ими, например, своему поставщику. 9 долларов попадет на счет поставщика в этом или другом банке и уже этот банк выдаст кредит на 8 из них следующему заемщику. И так далее, и так далее. Эти доллары можно оборачивать снова и снова, создавая новые деньги. Вкладчики при этом думают, что их доллары на самом деле в банке, они могут пойти и получить их в любое время и потратить их где-то еще. Но, как мы уже разобрались, эти доллары сразу ссужаются кому-то, чтобы обеспечить банку процентный доход.

По сути, любой банк в мире может рухнуть в случае кризиса долларовой ликвидности. Но, в отличие от банковской системы США, где ФРС может напечатать столько долларов, сколько нужно и направить их туда, где они нужны, чтобы компенсировать все возникающие разрывы в ликвидности (вместо того, чтобы позволить системе очиститься), в мировой финансовой системе нет соответствующего регулирующего органа, который бы наблюдал за всеми банками во всех юрисдикциях и устанавливал правила в отношении того, как должна работать долларовая система за пределами США. На самом деле, даже информации о том, сколько создано долларовых кредитов по всему миру в агрегированном виде нет. Этого не знает и ФРС и в случае, если происходит кризис, не знает, сколько нужно "напечатать" долларов и куда их направить.

Масштаб проблемы, на самом деле, даже больше, чем просто система евродоллара. Банк международных расчетов (BIS) недавно опубликовал отчет (https://www.bis.org/publ/qtrpdf/r_qt2212h.htm), в котором говорится о рынках валютных свопов. Большая часть этого долларового долга фактически удерживается за балансом. Поэтому нельзя даже посмотреть на банковские балансы в их отчетности, чтобы увидеть масштаб проблемы. Сумма забалансовых обязательств в два, три или даже четыре раза превышает балансовый долг, а ежедневный оборот по валютным свопам составляет около 5 триллионов долларов.

Это означает, что, грубо говоря, ежедневно происходит обмен валюты "в долг" на 5 триллионов долларов. А есть еще и номинированные в долларах деривативы, есть торговые обязательства в долларах, долларовые кредиты и так далее.

Если в подобной цепочке один или несколько субъектов/финансовых учреждений внезапно не смогут выполнить свои обязательства и поставить доллары, то вся цепочка рушится. Субъект А не может выполнить обязательства перед субъектом Б, субъект Б перед субъектом В и так далее. Если при этом на фоне паники в СМИ из банков побегут за своими долларами вкладчики, то это вынесет проблему на еще более высокий уровень.

Напомню, что SVB рухнул за 48 часов. Глобальный кризис может быть намного серьезнее и разгореться намного быстрее. Причем коснется он, конечно, не только банков, но и "теневой банковской системы" в виде разнообразных фондов.

Сравните долг в 65 триллионов долларов с мировым ВВП в 104 триллиона. Проблема может быть очень значительной и спровоцирует безумную борьбу за доллары, когда те, кто в совокупности должен триллионы будут пытаться купить доллары, продавая долларовые активы и валюты на фоне стремительного падения их цены по отношению к доллару, если у них не будет возможности каким-либо еще образом эти доллары получить. И доллар взлетит до небес.

Самый большой страх ФРС

На самом деле, на наблюдениях минимум за последние 30 лет можно сделать вывод, что главным страхом ФРС является дефляция. Всё, что ФРС делало со времен Великой депрессии было направлено на то, чтобы избежать дефляции любой ценой. Именно поэтому ФРС всегда очень медлительно и поступательно борется с инфляцией. Медленно продает активы со своего баланса и, на самом деле, очень медленно повышает ставку, даже сейчас. Они больше всего боятся случайно опрокинуть ситуацию в дефляцию. Как вы считаете, что будет делать ФРС в случае мирового кризиса и глобальной борьбе за доллары, которые будут необходимы для закрытия разрывов? Если потребуется, они напечатают сотни триллионов долларов для остановки дефолтов и закрытия убытков, чтобы любой ценой остановить дефляцию.

Давайте еще раз вернемся к ситуации в США с крахом SVB. Все, что нужно было сделать ФРС, это успокоить вкладчиков, напечатать необходимое количество долларов и направить их именно туда, где это было необходимо, чтобы остановить бегство и панику. Денежная масса (М2) от этого не вырастет, поскольку все происходит, по сути, на балансе ФРС. Это не создавало бы новые деньги, но позволило бы остановить "испарение" существующих денег. И дало видимость того, что ФРС контролирует ситуацию. На самом деле, те инструменты по экстренному кредитованию, которые они предложили на следующий день после краха SVB это то, что и нужно было сделать днем раньше. Хотя, возможно это не было сделано раньше потому, что контроль ФРС над банковской системой США это только видимость.

Но если по поводу банковской системы США еще есть сомнения, то где у ФРС точно нет контроля, так это в долларовой системе за пределами США. Но что у них есть, так это возможность напечатать и предоставить зарубежным центробанкам столько триллионов долларов, сколько понадобится. И это единственная возможность ФРС прореагировать на масштабный кризис ликвидности (и доверия в системе) за пределами США.

Примечательно, что ФРС надо будет надеяться, что центробанки запросят не слишком много долларов и не слишком мало, что технически возможно. Но если подобный план удастся провернуть, то возникнет еще большая проблема. Предположим теоретически, что для того, чтобы волна кризиса не прокатилась по всему земному шару, нужно напечатать 65 триллионов долларов. Через 1-2 дня каждое отдельное звено в цепочке получило "наличные", которые они могут, не повышая цены доллара, направить другим звеньям в цепочке. Еще раз - они заменяют долг как актив, по сути, наличными на балансе. Это очень похоже на то, как выглядело количественное смягчение в США, когда ФРС печатал деньги и выкупал себе на баланс долг, чтобы участники системы могли избавиться от того долга, который создавал им на балансе проблемы. А теперь представьте, что будет, если в мировой финансовой системе образовалось от 65 до 100 триллионов долларов наличными? Повсюду есть свободные деньги. Покупательная способность, которая возникла бы в результате такого события, стала бы буквально беспрецедентной.

Финансовые рынки во всем мире прямо сейчас идут по натянутому канату. Наклонились в одну сторону - получаете дефляционную спираль. Переворачиваетесь на другую сторону - получаете гиперинфляционный коллапс. Учитывая банковский кризис в США и огромное количество долларового долга по всему миру, а также рост процентных ставок, можно сделать вывод, что в настоящее время мы больше склоняемся к дефляционной стороне. Учитывая тот факт, что именно дефляция является самым большим страхом ФРС, можно сделать вывод, что выбор они сделают именно в пользу высокой инфляции. В этом случае дефицит доллара может мгновенно превратиться в в самый большой избыток доллара, что усилит процессы отказа от доллара США как глобальной резервной валюты. Но об этом мы поговорим позже.

Пока что мы, конечно, еще не достигли такого уровня проблемы, и не видим никаких признаков того, что это совершенно точно произойдет. Но вероятность того, что подобный кризис может случиться, очень велика. Мы видим реакцию различных государств и заявления политиков по текущей ситуации. Возможно, доказательством того, что у многих сильных мира сего есть понимание о степени риска, центральные банки покупают больше золота, чем они покупали в течение последних 70 лет.

Заключение

В завершение, минутка конспирологии. Проблема текущего цикла повышения ставок состоит в том, что, по сути, первые 10-12 месяцев трансмиссионный механизм в американской финансовой системе просто не работал. ФРС повышал ставки, но ставки по депозитам оставались близки к нулю, отток в фонды денежного рынка, конечно, был, но он не был каким-то запредельным. Механизм начал хоть как-то работать и ставки по кредитам и депозитам расти тогда, когда рухнул SVB. Это спровоцировало панику и отток вкладов из других небольших банков, которые пришлось спасать. Хотя этого можно было избежать прореагировав на день раньше.

Умысел это, случайность или некомпетентность - не знаю. Но, что занимательно, ЕСЛИ случится какой-то триггер, который запустит мировой финансовый кризис, ФРС не нужно будет предпринимать никаких новых действий. Своп-линии с зарубежными ЦБ уже открыты, инструменты для американских банков по получению ими ликвидности под залог долговых бумаг по номинальной стоимости тоже работают. Что совершенно точно может запустить кризис именно в том масштабе (когда прямо-таки вся мировая финансовая система встанет на "стоп"), который описан выше, так это дефолт, хотя бы на неделю-две-месяц, по казначейским облигациям США с сопутствующим внезапным понижением кредитного рейтинга США рейтинговыми агентствами (обязательно нужно, чтобы точно порвать мандаты всех инвестфондов). Поживем - увидим. Но на счет "ЕСЛИ" полагаю, что избежать этой ситуации может помочь только стремительное снижение ставки ФРС. О "победе над инфляцией" в этом случае можно забыть. Хотя о ней можно будет забыть и в случае мирового финансового кризиса.

Приведет ли это к дедолларизации? Поговорим об этом в следующих публикациях. Но, думается мне, хорошо, что наша экономика от этой долларовой системы уже год как отрезана.

Приведет ли крах банков к мировому экономическому кризису?

«Помощник экономиста»