Северсталь. Результаты за 3 квартал 2024.

«Уровень 1»

Сегодня отчиталось ПАО Северсталь.

По результатам 3 квартала и первых 9-ти месяцев 2024 года.

На чём зарабатывает Ростелеком?

«Уровень 1»

Финансовые потоки Ростелекома в 1 полугодии 2024

Как дела с Wink'ом?

Сколько еще будут падать акции?

Дивидендная история и что планируют в этом году?

На чём зарабатывает Сбер?

«Уровень 1»

На чём зарабатывает Сбербанк? По результатам 8 месяцев текущего года. Какова динамика его доходов. Активов. Обязательств. Что с акциями Сбербанка? Куда они могут упасть? И до куда вырасти? Ну и красивые диаграммки.

Сегежа: Maturity Walls & Power of Friendship

«Разумный инвестор»

Как выпиливать фанеру и выпиливаться с рынка капитала, как "по-пацански" считать haircut по долгу, как отгадывать загадки про концы

Селигдар: В поисках утраченной риск-премии

Принципиально от облигаций ожидают честной сделки: инвестор принимает на себя кредитный риск, а заёмщик за это платит премию (aka spread) над безрисковой ставкой. Справедливость этой премии может определяться внешними рейтингами, внутренними ощущениями, сравнением со спредами в сопоставимых по качеству эмитентах, но никаких сомнений по поводу risk-free ставки обычно не возникает: для долларовых бондов — кривая US Treasuries, для рублёвых — ОФЗ и т. д.

Случается, что один класс активов с помощью маркетинговой или юридической обёртки представляют в качестве другого, заодно меняя и безрисковую точку отсчёта. Классический пример — это младшие субординированные облигации банков, которые регуляторы считают equity-инструментами, а инвесторы воспринимают как облигации. Сегодня на разделочном столе более экзотическая история.

В октябре началось размещение второго выпуска «золотых» облигаций компании Селигдар, то есть облигаций, номинал которых эквивалентен 1 грамму золота. В целях выплат и расчётов номинал пересчитывается в рубли согласно публикуемой Банком России учётной цене золота в RUB за 1 грамм. Первый выпуск (GOLD01) в объёме 2.2 тонны золота разместился в мае 2023 года, с тех пор амбиции стали скромнее — GOLD02 предлагает эквивалент 250 кг золота с погашением в 2030 г. Ставка купона по-прежнему составляет 5,5% годовых и позиционируется как максимально доходный вариант инвестиций в золото.

Если кого-то не покидало ощущение, что этого недостаточно, и не возникло желания срочно продать все монеты с St. George ради более ликвидной, дешёвой и безопасной альтернативы, предлагаю поразмышлять почему. Чтобы проиллюстрировать «обёртку», будут использованы тезисы из презентации компании и FAQ-раздела на официальном сайте для инвесторов в «золотые» облигации.

I. Прайсинг и Классификация

Любознательного инвестора сразу встречает ответ на вопрос: «а почему так мало?» Объяснение демонстрирует объективность и прозрачность:

- Рублёвые облигации Селигдара — это облигации, поэтому ставка определяется как ОФЗ плюс 230-260 б. п. премии за кредитный риск.

- «Золотые» облигации Селигдара — это золото, поэтому ставка вычисляется как доходность золота на ОМС (даже не 0%!), плюс та же премия за кредитный риск в 300 б. п., что и в рублёвых облигациях (бонус за длинный срок).

Ставка по ОМС, как и другим обязательствам (пассивам) банка — это, прежде всего, функция от потребности банка в тех или иных пассивах. Сниженная потребность или неудобство размещения привлечённого фондирования может радикально искажать банковские ставки привлечения относительно рыночных ставок.

Ставки по сберегательным счетам в США на середину октября составляют 0.46% при доходности коротких Treasuries, превышающей 5%. Это не означает, что для последних выпусков крупнейших американских банков с купонами 6% премия за риск выросла с исторических 80 б. п. до 550 б. п. Скорее сравнение идёт с некорректной безрисковой ставкой, и альтернативным вложением является не сберегательный счёт, а гособлигации США. Apples to apples, если на американском.

Для наших широт будут релевантны примеры рублёвых ставок по вкладам в 2% при ключевой ставке в 13%, или эффективно отрицательные ставки в долларах и юанях до минус 12% годовых (комиссия за хранение в 0.1-1% ежемесячно). По такой логике, юаневые облигации на внутреннем рынке должны размещаться под отрицательную ставку и всё равно быть привлекательными, а ЗО и евробонды Минфина торгуются с феноменальными риск-премиями в 2000 б. п.

Обозначенные выше противоречия показывают необходимость корректной точки отсчёта для справедливой доходности инструментов, и это не банковские ставки. Ставка по ОМС не может быть релевантной, когда оценивается выпуск долговых бумаг с привязкой номинала и выплат к валюте, который покупается за рубли и не подразумевает расчёты, владение или обеспечение в виде физического золота.

Дополнение:

Здесь же стоит упомянуть встречавшееся в sell-side аналитике сравнение с суверенными «золотыми» облигациями Индии и Турции, приносящими 1,0%-2.5% доходности. Цель такого экскурса — отметить привлекательность ставки 5,5% в бондах Селигдара.

Турецкие Gold Bonds и индийские SGBs — это локальные облигации суверенных заёмщиков, мотивация создания которых — вернуть в финансовую систему «under the pillow gold» (золото «под матрасом») или предложить альтернативу такому способу сохранения сбережений. В Турции, где золото на руках у населения исторически в 5-10 раз превышает государственные запасы в ЗВР (по последним оценкам 2200 т — 3000 т vs 440т), золотые облигации и лизинговые сертификаты (GDLC) оплачиваются при покупке физическим золотом и могут быть погашены в физической форме.

Российскому инвестору эти инструменты недоступны, следовательно, рассматривать их как бенчмарк и формировать «якорь» в виде доходности по ним не имеет смысла.

II. Фондирование и Альтернативная доходность

Выяснив, что ставка по ОМС в качестве безрисковой не подходит, можно посмотреть на инструмент с точки зрения фондирования.

Инвестор не может оплатить покупку «золотых» облигаций физическим золотом, которое не приносит процентный доход, монетизировав браслеты или цепочки, или «биржевым» золотом. Следовательно, для оценки привлекательности инвестиции требуется оценить альтернативную доходность в фиатных валютах, которыми сделка будет профондирована.

Здесь полезно углубиться в историю и понять, откуда могла появиться ставка 5,5%. Компания не скрывает, что размещение золотых облигаций является замещением кредита Банка ВТБ, номинированного в золоте, который исторически составлял более 80% всего портфеля обязательств Селигдара. На 30.06.2023 долг по кредиту составлял 5.2 т с погашением до 30.08.2024, что составляет 68% от годового объёма производства компании.

Выдавать кредит золотодобытчику в золоте (слитками) — это ситуация из серии «сarry coal to Newcastle» (или Тула + свой самовар). Разумно, что ВТБ предоставил Селигдару денежные средства на инвестиции и оборотный капитал, вероятнее всего в USD, заместив существовавшие до того долларовые кредиты и согласившись получать погашение in-kind (в натуральной форме) в виде золота, которое он и так покупал у компании.

Условия действующего кредита ВТБ (ставка 4,95% годовых) оформились во 2П 2020 г., когда базовые ставки в долларах были околонулевыми, а доходность 5-летних US Treasuries — 0,25%. Средняя ставка по депозитам в USD в Топ-30 российских банках составляла 0,5% годовых. В таких условиях ставка 4,95% выглядит вполне интересной с точки зрения net interest margin банка и залога ~15% от суммы обязательств.

Перенёсшись в октябрь 2023 года, обнаружим совсем иную рыночную реальность: доходность 4,8% по 5Y Treasuries, 6,3% по суверенным евробондам РФ, 7-9% по локальным Замещающим Облигациям (ЗО) в USD и 5,5% по квазивалютным облигациям Селигдара — чуть дороже банковской ставки из 2020 г.

Opportunity cost встаёт в полный рост.

III. Обеспечение и Мотивация

Первая мысль при знакомстве с инструментом: весь смысл заключается в наличии обеспечения в виде золота, которое хранится у Trustee (Представителя Владельцев Облигаций), и в случае дефолта может быть реализовано с распределением средств среди держателей (платить гражданам слитками законодательно не разрешено). Ещё один вариант — секьюритизация. Есть долгосрочные контракты с банками-покупателями золота, есть предсказуемый будущий cash flow, его можно секьюритизировать. В обоих случаях возникал бы обеспеченный (secured) долговой инструмент, который позволяет снизить премию за кредитный риск Заёмщика. Но первое впечатление обманчиво, «золотые» облигации — это обычный необеспеченный долг, а инвесторам предложено рассчитывать на пока скрытые сокровища и путь компании к успеху.

Удовлетвориться запасами в 272 тонны в качестве обеспечения не позволяет тот факт, что они находятся в ̶л̶о̶г̶о̶в̶е̶ ̶С̶м̶а̶у̶г̶а̶ земле и держатели облигаций не имеют никакого потенциального права требования на них. Запасы нужно добыть и реализовать, что подразумевает постоянную потребность в оборотном капитале, а ещё есть существенный CAPEX и выплаты по долгу, производимые деньгами, а не металлом.

В любой момент могут возникнуть проблемы с реализацией, как показывает 2022 г., а основные банки-кредиторы могут не отнестись с пониманием, подтолкнув к продаже активов и лицензий (кейс Petropavlovsk). Если требуется погасить банку 70% годового производства в золоте через 12 месяцев, и рефинансирование не удастся получить, смогут ли помочь разведанные запасы?

С точки зрения спроса после 3-летнего выпуска в RUB, размещённого в ноябре 2022 г., рынок был не готов взять ещё 10 млрд. RUB долга Селигдара на 5 лет. В далеком краю рублёвых бумаг с дюрацией свыше 5 лет инвестору встретятся винтажные выпуски АКБ Пересвет с купоном 0,51%, концессионные облигации, структурные продукты и секьюритизации, но там не будет ни одного рыночного корпоративного выпуска.

Размещение локальных бондов в валюте в мае 2023 потребовало бы премию к обращающимся выпускам ЗО и ставку 10%+, учитывая кривую Газпрома около 8,5% и доходность 3Y долларовых бумаг ПИК/Борца ~9.5%. Элегантно обернув дебютный выпуск GOLD01, компания привлекла длинные деньги с меньшим обременением, чем по действующему кредиту, сохранив эффективную ставку по портфелю обязательств в районе 7,5%.

Такой успех размещения предполагает, что инвесторы получили интересные условия или дополнительную премию в обмен на свои вложения по сравнению с рыночными альтернативами. В случае с «золотыми» облигациями они получили сниженную ставку по валютному долгу компании под предлогом прикосновения к новому с золотым оттенком.

IV. Инновационность и Закредитованность

Возможно, у кого-то тезис из презентации вызовет гордость, но скептически настроенного инвестора подобная революционность скорее обеспокоит.

Если номинированные в золоте облигации — настолько органичный для майнеров инструмент, почему крупнейшие золотодобытчики по всему миру, особенно в колыбели всех финансовых инноваций, до сих пор не выпустили такой долг:

- У инвесторов мало интереса к покупке «золотого» долга Barrick или Newmont под 1%, когда стоимость фондирования в долларах превышает 5%;

- Для компаний предпочтителен фиксированный объём долга, который можно сокращать по мере рост цены основного производимого commodity.

Причина, почему Селигдар оптимизирует эффективную стоимость заимствований, понятна. Но, несмотря на заявленный компанией естественный хедж и низкую ставку, отчётность демонстрирует рост соотношения процентных расходов к EBITDA с 11% в 2021 г. до 40% в 1П 2023 г. Долговая нагрузка растёт, и компания не может воспользоваться благоприятной конъюнктурой (рост цены золота, девальвация рубля) для улучшения финансового положения и генерации сильного денежного потока.

При этом у компании амбициозная CAPEX-программа, предполагающая рост производства с 7.6 т до 20 т в 2030 году, для финансирования которой не хватает операционного CF. Появляется скрытый долг — взрывной рост полученных авансов с 7 млрд. RUB на конец 2022 г. до 27 млрд. RUB в 1П 2023 г. Это позволяет не нарушать банковские ковенанты по соотношению Чистый Долг/EBITDA. Частично авансы нормализуются в 3Q 2023, но к оборотному капиталу всё равно остаются вопросы.

Заключение

Резюмируя, «золотые» облигации» Селигдара — это квазивалютные облигации с индексируемым номиналом, которые мимикрируют под инвестицию в физическое золото. Попытка совместить в одном инструменте всё сразу, а ещё помочь банку-кредитору снизить риск на заёмщика похвальны, если возникающая синергия не ведёт к исчезновению риск-премии. Существующее разнообразие инструментов позволяет дистиллировать риск, который нужен инвестору:

- Если нужна аллокация в золоте и хочется защититься от девальвации, инвестору логичнее выбрать биржевой GLDRUB или приятно блестящий слиток/монету.

- Если хочется более рисковый вариант — есть акции майнеров, в которых рост золота отыгрывается со встроенным «плечом» (чем больше леверидж и затраты [AISC] компании, тем больше потенциальный апсайд).

- Если есть потребность получать дополнительный доход, пока золото сдерживают высокие реальные ставки в USD, можно приобрести облигацию в USD и фьючерс на золото.

Нужно ли в дополнение к этому становится самым «дальним» кредитором компании с высокой себестоимостью и долговой нагрузкой, остаётся на усмотрение читателей.

В отношении квазивалютных инструментов опасения инвесторов зачастую обобщаются концепцией «опять всех обманут»: риск заниженного официального курса RUB к USD или внутренней цены золота от Банка России, некорректно транслирующей цену LBMA. На мой взгляд, по-настоящему стоит опасаться риска, за который инвестору недостаточно платят. Держатели субординированных облигаций банка Швейцарский Кредит могут подтвердить.

Отдельные финансовые показатели

НЕ является инвестиционной рекомендацией, в том числе индивидуальной

У автора нет позиций в ценных бумагах компаний, упомянутых в данной статье

Астра разрабатывает лампочки

Есть знаменитый утиный тест (duck-test): если это выглядит как утка, плавает как утка и крякает как утка, то это, вероятно, и есть утка. Если компания выглядит как «too good to be true», sell-side research льётся патокой и на старте торгов творится вакханалия, то инвесторов, вероятно, ждёт немало сюрпризов. IPO ASTR уже прошло, похвалили компанию многократно и, исходя из объёмов торгов за первые 2 дня в размере 3х free-float все желающие уже успели купить акцию, продать её и снова купить. Теперь можно отдохнуть от ажиотажа, спокойно покопаться в отчётности ASTR и поискать недостатки.

Предположим, есть 2 компании: одна продаёт ПО, в том числе по госконтрактам, с выручкой 5.4 млрд. RUB (2022) и EBIT margin 58%, вторая производит осветительное оборудование с выручкой 6 млрд. RUB (2021) и EBIT margin 5%. Вопрос: какая из них пойдёт на IPO и будет торговаться с форвардным мультипликатором EV/EBITDA 2024 = 13,8x?

Всем нравятся истории роста, которые олицетворяют собой эмитенты из IT-сектора. Но финансирование нужно и не «модным» компаниям, которые не смогут похвастаться темпами роста выручки в десятки процентов ежегодно и привлечь капитал по щедрым оценкам. Как же быть собственнику такой компании, если он заодно акционер и IT-компании?

Можно привлечь дешёвый (3.2% годовых) льготный кредит для IT-компании и выдать займ в 1.3 млрд. RUB осветительной компании (связанной стороне) до 2034 года по ставке 7,5% (КС Банка России на момент выдачи). Налоговые риски снимаются, а вопрос справедливой премии за кредитный риск и недополученных процентных доходов растворяется в кратно растущей прибыли IT-компании. В дополнение к этому осветительная компания активно привлекает долговое финансирование у банков, и IT-компания с сильным балансом постоянно увеличивает объём поручительств по кредитам связанной стороне — 6.2 млрд. рублей на конец 1П 2023 (2x LTM EBITDA Группы). Итого, при отрицательном чистом долге самой Астры по МСФО за балансом выглядывают 6.2 млрд. RUB обязательств осветительной компании. Плюс потенциально невозвратный актив (заём) в 1.3 млрд. RUB, который при текущем уровне ставок имеет справедливую стоимость в ~740 млн. RUB (убыток в 44% признаётся в капитале). В августе 2023 года добавилось ещё займов на 300 млн. RUB по ставке 14%.

Кредитный риск по выданным займам не выглядит ужасно на фоне прибыли Астры, скорректированная долговая нагрузка тоже не экстремальна. Что смущает сильнее — это эффективность аллокации средств: IT-компания в идеале должна много тратить на Research& Development (R& D) (от 17% до 26% выручки, а в год IPO в среднем ~24%). Есть выдающиеся кейсы, например, Snowflake (SNOW), у которого R& D расходы составили 45,6% выручки в 1П 2023. Общая закономерность: чем быстрее рост выручки, тем выше соотношение R& D/Sales, по крайней мере в США, где что-то понимают в растущих IT-бизнесах.

По Астре видим следующее:

Можно сравнить не с американскими компаниями, где GAAP относит такие расходы на P& L, а с местной Positive Technologies — логичные 19,9% R& D/Sales даже без капитализированных расходов в 1П 2023. Интереснее выглядит сравнение с Softline, у которого таких расходов минимум (3.1% в 1П 2023), что тоже логично. Софтлайн — классический вендор, который продаёт «коробочки» с ПО и демонстрирует падение выручки с 2020 года.

Как инвестор в Software компанию Вы бы предпочли потратить 1.3 млрд. RUB на R& D или на финансирование производства осветительного оборудования по нерыночной ставке? И важный вопрос, за счёт чего будут достигнуты запланированные темпы роста, которые подкрепляют текущую оценку, если компания недостаточно вкладывает в разработку (940 млн. RUB за 2.5 года vs 1600 млн. RUB выданных на освещение).

Ещё один момент, который беспокоил бы меня как акционера в плане прибыли, а значит, дивидендов: резко возросшее вознаграждение ключевого управленческого персонала с 28 млн. RUB в 2021 (1.3% выручки) до 468 млн. RUB в 2022 (8.7% выручки). Безусловно, в 2022 году были достигнуты впечатляющие темпы роста выручки и прибыли и бонусы менеджменту вполне справедливы. Но 16-кратный рост порождает неуверенность, какая часть из растущего top-line будущего будет «доходить» до bottom line и миноритариев.

Все вышесказанное не означает, что компания не может расти и преуспевать. Главное, чтобы инвесторы получали именно то, за что платят 14х EBITDA, а ожидаемая доходность перекрывала риск сжатия мультипликаторов.

НЕ является инвестиционной рекомендацией, в том числе индивидуальной.

У автора нет позиций в ценных бумагах компаний, упомянутых в данной статье.

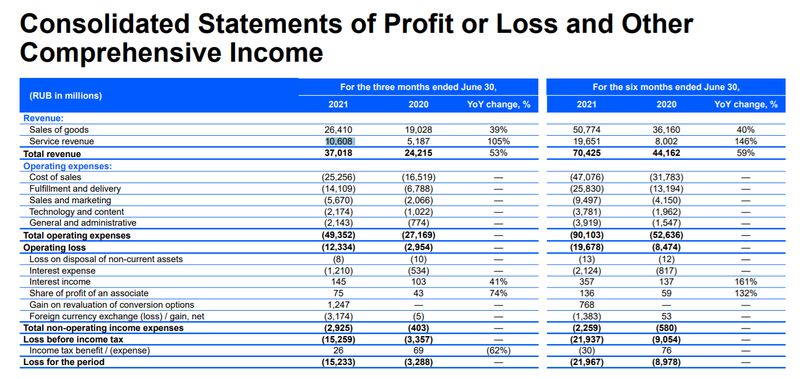

Выпуск 8. Что мне НЕ нравится в отчете Ozon за 2 квартал?

«Стандарт»

Пару слов про риски, связанные с озоном и несколько моментов, которые меня больше всего напрягают в отчете за 2 квартал