Россия, вопреки западному миропорядку, присвоила себе замороженные Западом золотовалютные резервы...

«⚡Подписка»

Честно, всем уже плевать на то, что они там себе считают...

Пробуждение России...

«⚡Подписка»

За 3 месяца до событий часа "Z"...

Недалёк тот день, когда западные страны предпочтут хранить свои золотовалютные резервы в рублях…

«⚡Подписка»

Наша экономика интегрирована в мировую настолько, что Россия миру нужна больше, чем остальной мир нужен России...

Что определяет валютный курс?

«Сторонник дефицитов»

От чего зависит долгосрочная динамика курса?

Интердевочка

«Промо уровень»

Валютная проститутка мечтает вырваться из замкнутого круга — выйти замуж за иностранца, уехать за границу и стать респектабельной дамой.

Возвращение контроля

«Сторонник дефицитов»

не пускать же всё на самотёк!

Как власти отреагировали на падение рубля?

«Сторонник дефицитов»

Рубль, не падай!

Валюта как инструмент инвестирования. Секреты валютных операций.

«Путь к успеху через минное поле»

На данном видеоуроке Александр Константинов раскрывает:

- Для чего нужны доллары, если от инфляции они не спасут?

- Почему валюту чаще покупают, когда она уже дорогая?

- Да, инвестор должен иметь валюту в портфеле. Но – для чего и сколько? И какую именно – доллары, евро, юани? И обязательно ли в наличной форме?

- Где, когда и как её лучше покупать / продавать?

- Что будет с рублём и долларом?

Что выгоднее? Вкладываться в акции или держать деньги в долларах? Часть 2.

Что выгоднее? Вкладываться в акции или держать деньги в долларах? Часть 2.

Перейдём ко второму выводу автора: лучше не вкладываться в российские акции, а держать деньги в долларах. И вот это утверждение – абсолютно неверно. А дело тут вот в чём.

Автор сравнивает держателей долларов с теми владельцами акций, которые купили их накануне кризиса, в мае 2008 года. Кстати, тогда очень хотелось покупать акции – накануне кризиса среди инвесторов, как обычно и бывает, царила эйфория.

Но разом на все деньги ("на всю котлету") –акции покупает или новичок, или безумец. Грамотный инвестор действует иначе – он приобретает акции не спеша и равными порциями. Называется такая стратегия усреднением. Акции прикупаются на определённую одинаковую сумму, со следующей зарплаты – ещё на столько же и так далее.

При таком подходе вы автоматически купите больше акций, когда они дешевые – и меньше, когда дорогие. И результаты таких инвестиций будут выглядеть куда веселее. Имеются и другие приёмы, способные улучшить результаты вложений в акции.

Правда, имеется одна заковыка. Если в течение многих лет покупать акции на одинаковую сумму в рублях – вы будете невольно себя обманывать. Ведь рубль со временем заметно обесценивается – и на дешевеющие рубли с каждым годом вы сможете приобрести всё меньшее и меньшее количество акций. Инфляция и девальвация делает усреднение менее эффективным.

Усреднение нужно проводить в долларах - тогда дело пойдёт успешнее.

Однако и с долларом в последние годы не всё ладно. Раньше доллар был увесистой и твердой гирькой. А сегодня? Известный инвестор Сергей Спирин на одном из последних своих вебинаров произвёл оценку долларовой инфляции. За 23 последних года доллар потерял 69% своей стоимости. 2/3 своей стоимости!

То есть и наш зелёный друг (простите, сегодня уже недруг, да ещё и токсичный) тоже превратился в неправильную гирю.

Какой же вывод? Во что лучше вложить деньги – в акции или в доллары? А может, во что-то ещё?

Правильный ответ: и в акции, и в доллары, и во что-то ещё. Называется такой подход портфельным инвестированием. Именно его мы осваиваем на нашем курсе. Но это уже другая история.

Не спешите в обменный пункт или на биржу, пока не познакомитесь с моими авторскими уроками, которые посвящены инвестициям в валюту.

Диверсификация...

Недавно для всех российских инвесторов произошло знаковое событие. Индекс московской биржи вернулся к тому значению, которое было до 24 февраля прошлого года.

Я увидел несколько радостных постов, что вот, вроде как мы от кризиса спаслись, мы восстановились, все нормально, мы ничего не потеряли. Но, увы, это не так. Мы потеряли и очень много. Первое, что мы потеряли: индекс Московской биржи – это индекс рублёвый. В наших фантиках, да, мы вернулись к прежнему значению.

Иными словами, это то же самое, как если бы мы эти полтора года держали деньги в тумбочке, в рублях. Но рубль-то подешевел, как минимум на 30%, ценники в магазинах поднялись, доллар подскочил, мы имеем те же самые рубли. Поэтому возврат индекса формально к прежним значениям - он ни о чем не говорит. Индекс РТС тут честнее, там в долларах оценка.

А какие отсюда можно сделать выводы?

Нельзя держать все ваши средства, нельзя инвестировать их в один единственный актив. Даже в индексный фонд. Тем более нельзя их держать в одной акции. Например, были бы у вас в хорошей акции неплохой эмитент – Полиметалл. Ну и что? Полиметалл, у него юрисдикция не российская, они были заморожены всё это время.

Это означает, что нам нужно быть готовым к таким кризисам. Это не первый и не последний кризис ни в мире, ни в России. Ещё раз хотел бы обратить ваше внимание - рыночная экономика развивается циклично. Нет такого, чтобы она двигалась плавно. Вот те самые 4% в год, когда в среднем за 100 лет она росла, и ежегодно 4%, так не растет, акции так не растут. Они либо резко опережают бычьи рынки, либо потом идет встряхивание и медвежий рынок. Но все идет вокруг вот этой вот линии 4% в год, но очень неравномерно. Поэтому нужно быть готовым к таким падениям, психологически готовым, финансово готовым и информационно готовым.

Вы можете меня спросить, а ты то сам, Александр Павлович, как? Все-все предусмотрел? Увы, тоже нет. Все предусмотреть невозможно.

Не верьте, если кто-то скажет, что вот, ой, я на каждом кризисе только зарабатываю, зарабатываю много. Это не так. Вот у меня, скажем, часть средств была вложена в швейцарские франки. Я наученный горьким опытом, когда держал наличные фунты стерлингов, а в Британии произошла реформа денежная, и... российские банки перестали принимать купюры старого образца. Так вот, я все свои франки положил на валютный счет ВТБ. Они сейчас там. Банк предлагает их продать, пожалуйста, я могу их взять в рублях, но по курсу банка ВТБ, который на 10% ниже курса Центробанка.

То есть, если бы они были на брокерском счете, я мог бы купить акции, я мог бы купить рубли, купить доллары и так далее, взамен франков. Тут я вот без таких потерь, я оттуда не вырвусь. Видите, не предусмотрел. Поторопился немножко правда, но купил Аэрофлот в расчёте, что это компания монополист. Кому сейчас нужны эти акции?

В своё время ВТБ я купил, когда они упали, вспоминая, что их на IPO, на первоначальном размещении, оценили по 13 копеек. Тут они упали до 8 копеек. Ну, с учётом обесценивания рубля, это раза в три они упали. Я их тоже купил, слава Богу, немножко. Сегодня они две копейки стоят. Причем это обесценившиеся копейки.

То есть вот такие вещи есть, они немножко в ваш портфель тянут, но нужна диверсификация. У вас не только акции должны быть, но и валюта. Причем валюта не одного сорта, а нескольких. И рубли должны быть, и золото должно быть. Потому что не может все упасть одновременно. Если что-то падает, то относительно чего-то другого.

Поэтому диверсификация, вот это самое. Это основа. И портфель, портфель. Нельзя зацикливаться на одном активе...

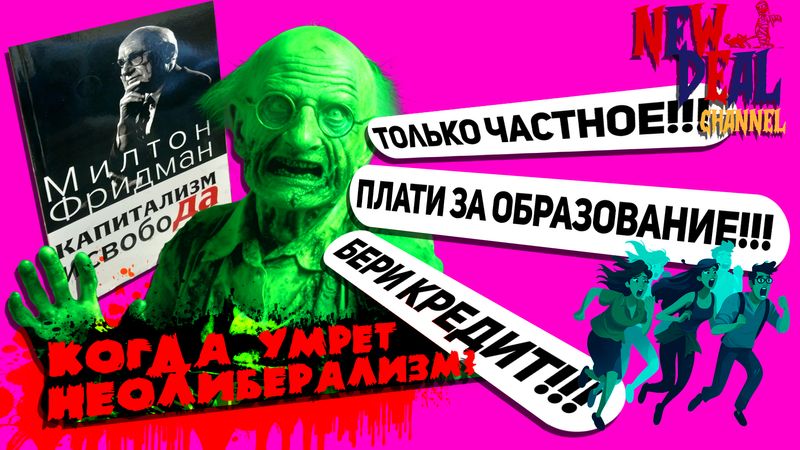

Когда умрёт неолиберализм?

«Сторонник дефицитов»

Осталось немного?

АНАЛИЗ: Новая валюта БРИКС сможет пошатнуть позиции доллара — и даже лишить его трона.

«Абсолютный доступ к контенту»

Власти России, Китая и Бразилии всё активнее обсуждают проекты, направленные на дедолларизацию. Хотя в прошлом подобные планы ещё ни разу не увенчались успехом, страны БРИКС, обладающие значительной экономической мощью, действительно способны бросить вызов господству американской валюты, пишет обозреватель Foreign Policy и бывший советник Белого дома Джозеф Салливан.

Рамблер/финансы: Лавров заявил, что переход к расчетам в национальных валютах не остановить.

«Абсолютный доступ к контенту»

Переход к расчетам в национальных валютах в обход доллара уже не остановить. Об этом заявил во вторник глава МИД РФ Сергей Лавров на пресс-конференции по итогам визита в Нью-Йорк в рамках председательства России в Совете Безопасности ООН.

CNBC: ″Криптовалюта в Америке мертва”, - говорит давний биткоин-булл Чамат Палихапития.

«Абсолютный доступ к контенту»

Технический инвестор Чамат Палихапития, который два года назад сказал, что биткоин заменил золото, и предсказал, что цифровая валюта поднимется до 200 000 долларов, в наши дни придерживается гораздо более осторожного взгляда на криптовалюты.

Bloomberg: Berkshire Hathaway информирует инвесторов о ценах на облигации в иенах.

«Абсолютный доступ к контенту»

Рамблер/финансы: Глава JPMorgan заявил, что банкротство Silicon Valley Bank повысило шансы США на рецессию.

«Абсолютный доступ к контенту»

«Мы видим, как люди немного сокращают кредитование, немного урезают его и немного отступают. Это близко к признакам рецессии, хотя банковский хаос не обязательно приведет к рецессии»

CNBC: Австралийский регулятор аннулирует лицензию Binance по собственному запросу биржи.

«Абсолютный доступ к контенту»

Банк Японии: Подход Банка Японии к цифровой валюте .

«Абсолютный доступ к контенту»

Подход Банка Японии к цифровой валюте

Bloomberg: Индия и Малайзия решили проводить расчеты в индийских рупиях.

«Абсолютный доступ к контенту»

Теперь будут тратить ФНБ!

На днях Минфин предложил упростить процедуру расходования средств ФНБ, смягчив и частично отменив предыдущие нормативы. Мы резюмировали основные моменты и возможные недостатки в краткой заметке на сайте. Приятного чтения!